XMTrading(エックスエム)で稼いだ後の税金は、個人の所得額に基づいて計算され、職業や他の収入源によって異なる場合があります。

この記事では、税金の計算に必要な課税制度のポイントと節税に役立つ情報を、国内FXとの比較を通じて分かりやすく説明します。

さらに、海外FXの利益を会社にばれないようにする方法、税金逃れができない理由、および確定申告の際の注意点も紹介します。

XMでかかる税金はいくらから?

XMTrading(エックスエム)でかかる税金は職業と年間利益額によって異なります。

| 職業 | XMでの年間所得 |

|---|---|

| 給与所得者 (会社員・サラリーマン等) | 年間利益:200,000円以上 |

| 非給与所得者 (専業トレーダー・個人事業主等) | 年間利益:480,000円以上 |

給与所得者であれば年間200,000円以上、非給与所得者の場合は年間480,000円以上の利益が確定した時点で税金がかかります。

それぞれ順番に解説していきます。

サラリーマン・会社員の場合

| 職業 | XMでの年間所得 |

|---|---|

| 給与所得者 (会社員・サラリーマン等) | 年間利益が200,000円以上 |

サラリーマンや会社員など「給与所得者」の場合は、XMTrading(エックスエム)での年間トレード利益が「200,000円」以上で課税対象となります。

ただし、XMTradingでの利益が「200,000円」以下の場合でも、他の海外FX業者や副業で得た合計所得が200,000円を超えると課税対象になるので注意が必要です。

給与所得者の確定申告

確定申告をしなければならない方

給与所得者でも、次のような方は確定申告をしなければなりません。(中略)

2 給与所得や退職所得以外の所得金額(収入金額から必要経費を控除した後の金額)の合計額が20万円を超える方

引用元:国税庁ホームページ>「給与所得者と税」より一部抜粋

専業トレーダー・個人事業主の場合

| 職業 | XMでの年間所得 |

|---|---|

| 非給与所得者 (専業トレーダー・個人事業主等) | 年間利益:480,000円以上 |

専業トレーダーや個人事業主などの「非給与所得者」は、XMTrading(エックスエム)での年間取引利益が「480,000円」以上で課税対象になります。

基礎控除

基礎控除の金額

基礎控除は、納税者本人の合計所得金額に応じてそれぞれ次のとおりとなります。

引用元:国税庁ホームページ>「基礎控除」より一部抜粋

納税者本人の合計所得金額 控除額 2,400万円以下 48万円 2,400万円超2,450万円以下 32万円 2,450万円超2,500万円以下 16万円 2,500万円超 0円

XMで得た利益にかかる税金の計算方法

XMTrading(エックスエム)で得た利益にかかる税金は、以下の手順で算出します。

海外FXで得た利益は、国内FXとは区分・税率が異なるので注意が必要です。

| 項目 | XMTrading(海外FX) | 国内FX |

|---|---|---|

| 損益通算 | 総合課税/雑所得内で可能 | 先物取引に係る雑所得内で可能 |

| 損失繰越 | 不可 | 3年分の繰越が可能 |

| 所得区分 | 雑所得 | 雑所得 |

| 税区分 | 総合課税 | 申告分離課税 |

| 税率(※1) | 累進課税(15~55%) | 20.315%(一律) |

(※1)それぞれ住民税(10%または5%)が加算された税率で表示しています。

それぞれ順番に解説していきます。

年間取引報告書で利益額を確認する

XMTrading(エックスエム)での損益を確認するには「年間取引報告書」が必要になります。

「年間取引報告書」の取得方法は下記の通りです。

年間取引報告書の取得方法

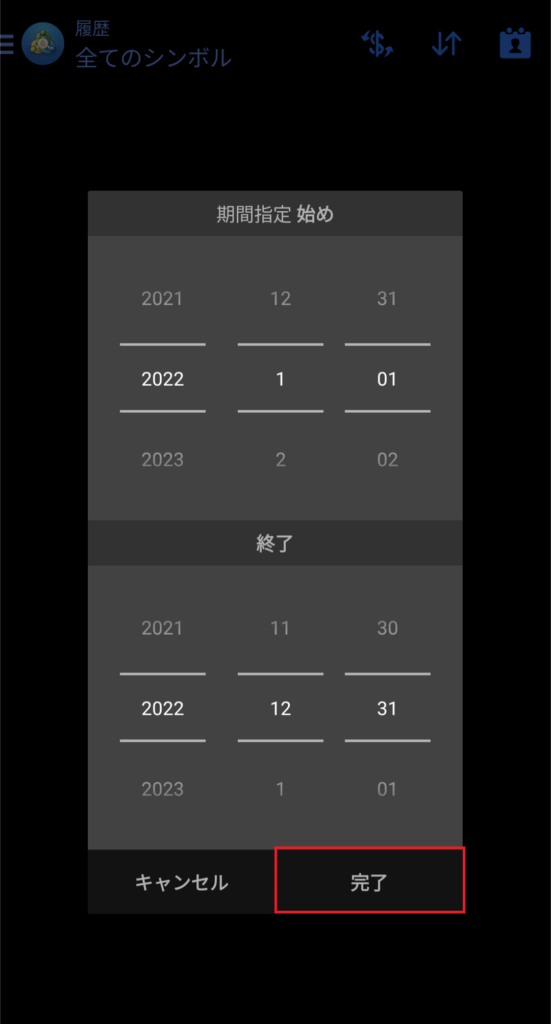

MT4/MT5から取得する方法

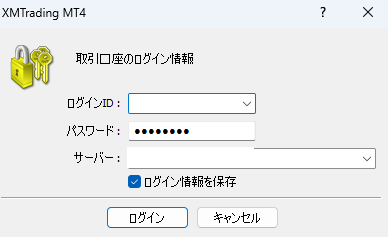

MT4/MT5を起動して「ログインID(口座番号)」・「パスワード」・「サーバー」を入力してログインします。

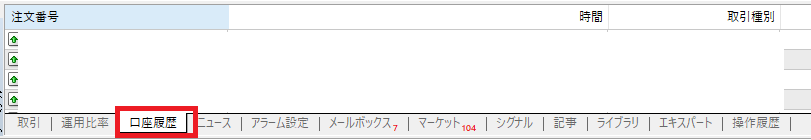

MT4/MT5にログインすると画面下部に「ターミナル」が表示されるので、「口座履歴」を選択します。

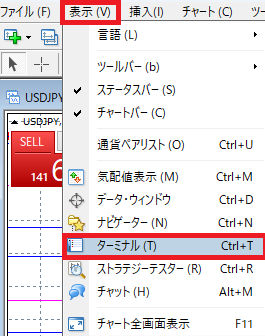

※ターミナルが表示されない場合は、画面上部の「表示」を選択すると「ターミナル」があるので、クリックすると表示されます。

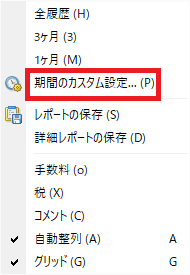

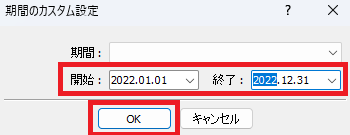

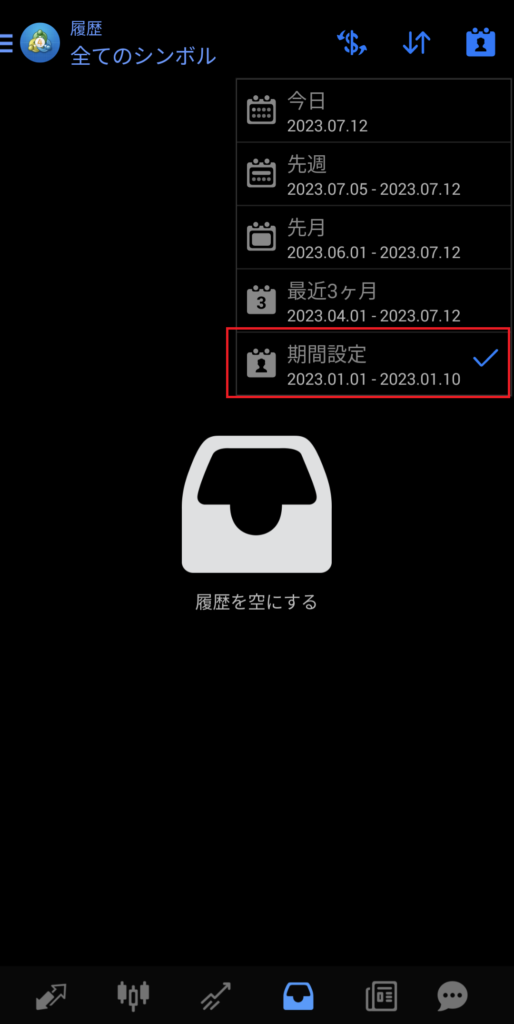

ターミナル上で「右クリック」すると上記のタブが表示されるので「期間のカスタム設定」を選択します。

期間のカスタム設定を選択すると上記のウィンドウが表示されるので、開始日と終了日を選択します。

指定が完了したら「OK」を選択します。

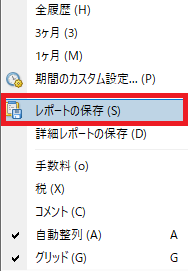

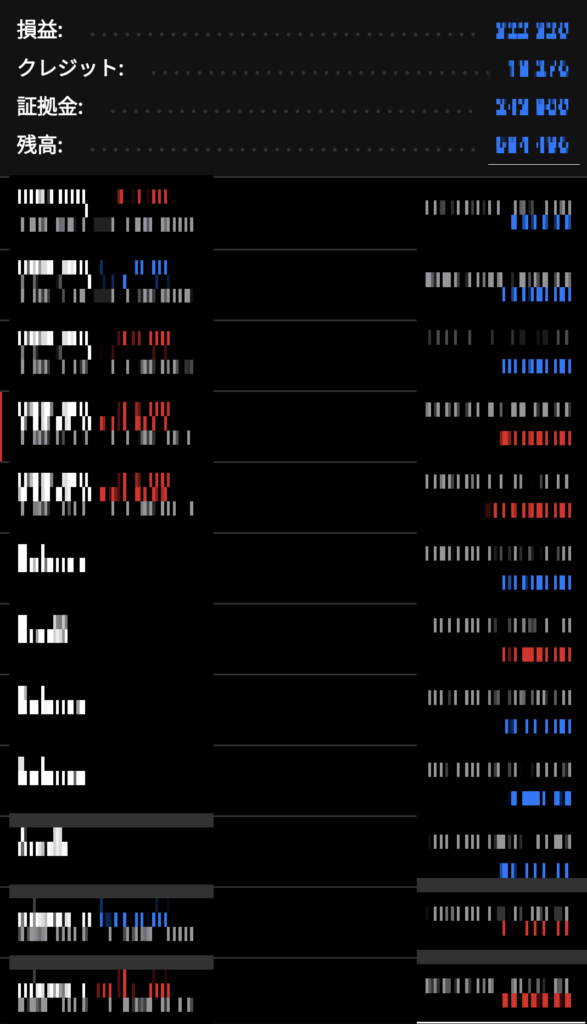

OKを選択するとターミナル内に指定した期間の取引履歴が表示されるので、右クリック「レポートの保存」を選択します。

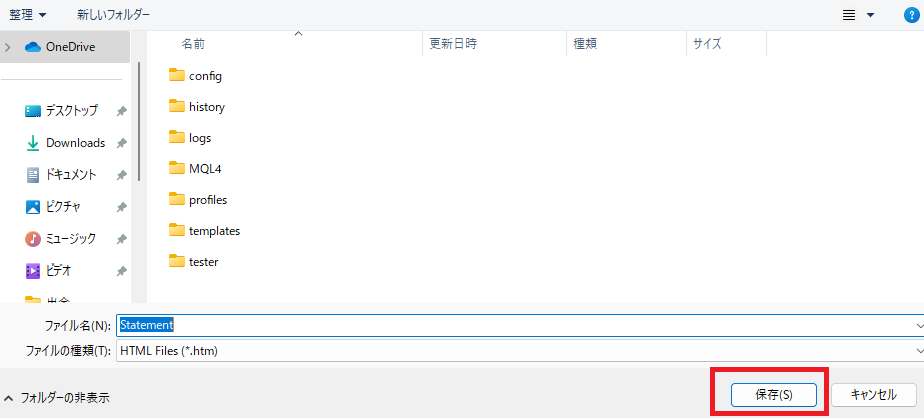

「レポートの保存」を選択すると下記のウィンドウが表示されるので任意のファイル名を入力して「保存」を選択すると年間取引報告書のダウンロードは完了です。

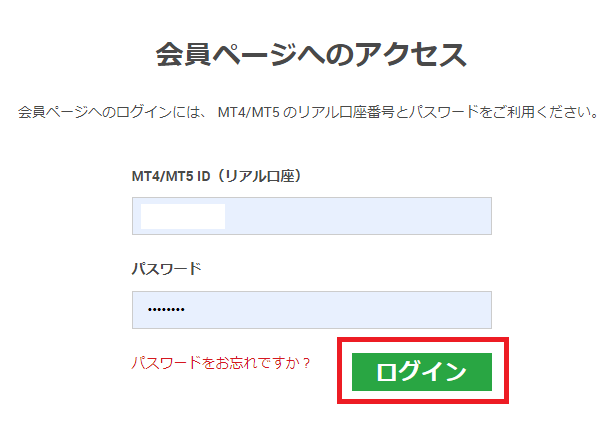

公式サイトから取得する方法

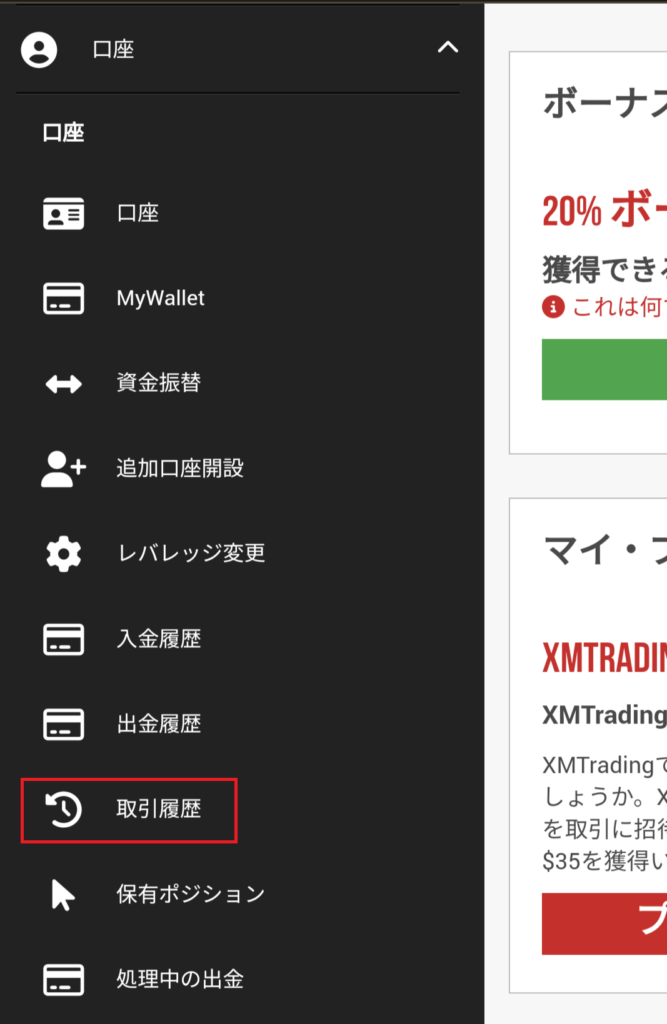

会員ページにログインしたら画面上部のメニューから「口座」→「取引履歴」を選択します。

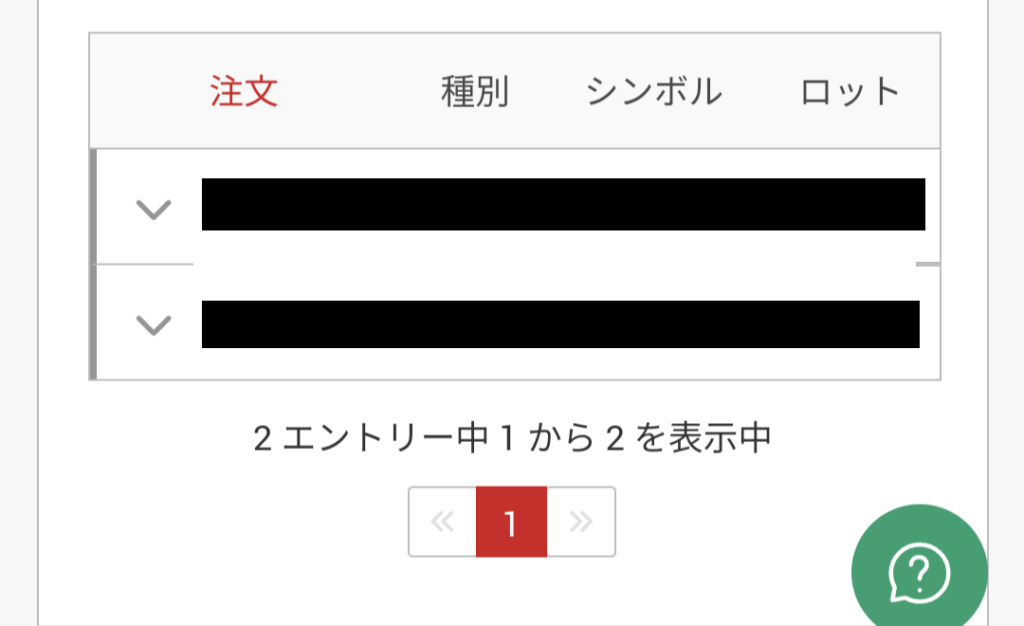

取引履歴を選択すると下記の画面が表示されるので、「期間を選択する」→「任意の期間」を選択します。

「開始日」と「終了日」を指定して表示したい場合は「参照する」、保存する場合は「ダウンロード」を選択すれば取得完了です。

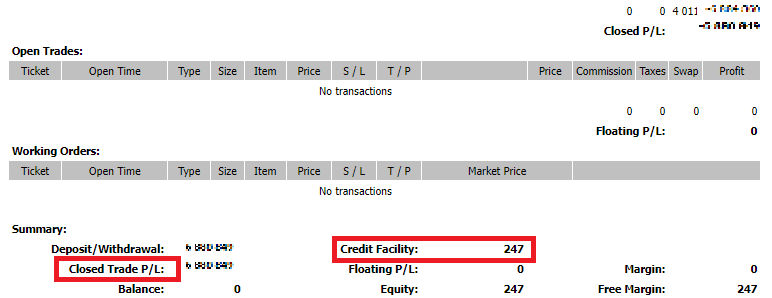

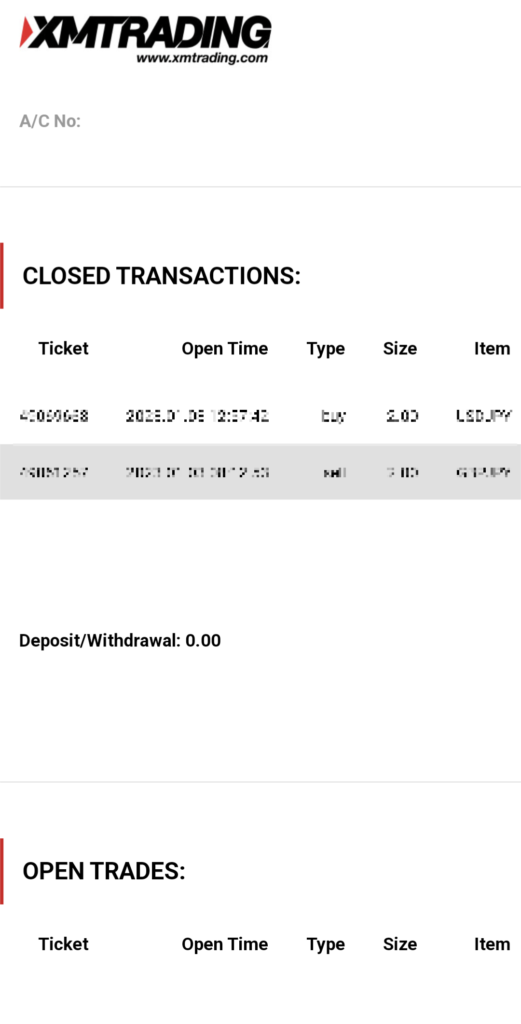

年間取引報告書に記載されている「Closed Trade P/L(確定損益)」・「損益」に記載されている金額が「年間利益額」になります。

他の雑所得と合算する

他業者での海外FXやアフィリエイトなどの雑所得がある場合、XMTrading(エックスエム)で得た利益と合算できます。

損益通算の例

- XMTradingでの利益:100万円

- その他の雑所得の損失:-50万円

- 課税対象額:50万円

XMTradingの収益と合算できる雑所得には、以下のようなものがあります。

- 海外FXでのトレード利益

- アフィリエイト収入

- ネットショップでの売り上げ

- 原稿料

合算できるのは今年度分のみであり、前年度分の収益は計上できないので注意が必要です。

所得税率と控除額を計算する

XMTrading(エックスエム)を含む海外FXで得た利益には「累進課税」が適用されます。

| 業者 | 税率(※1) |

|---|---|

| XMTrading (海外FX) | 累進課税(15~55%) |

| 国内FX | 20.315%(一律) |

(※1)それぞれ住民税(10%または5%)が加算された税率で表示しています。

XMTrading(エックスエム)での利益額に対する所得税率と控除額は次のようになります。

| 所得金額 | 所得税率 | 控除額 |

|---|---|---|

| ~1,949,000円 | 5% | 0円 |

| 1,950,000円 ~3,299,000円 | 10% | 97,500円 |

| 3,300,000円 ~6,949,000円 | 20% | 427,500円 |

| 6,950,000円 ~8,999,000円 | 23% | 636,000円 |

| 9,000,000円 ~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円 ~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

上記の税率とは別に住民税10%(申告分離課税の場合は5%)が所得額に関係なく一律で加算されます。

XMTradingを含む海外FXの税金に関する詳細は、「海外FXの税金はいくら?」を参考にしてください。

XMの税金はばれる?

XMTrading(エックスエム)で得た利益は、住民税の納付方法で「自分で納付」を選択することにより、会社にばれるのを防ぐことが可能です。

ただし、税金逃れをすることはできないので必ず納税は行いましょう。

それぞれ順番に解説していきます。

住民税の特別徴収と普通徴収

XMTrading(エックスエム)を含む海外FXや副業による収入が会社にばれるのを防ぐためには、住民税の納付方法を「特別徴収」から「普通徴収」に切り替える必要があります。

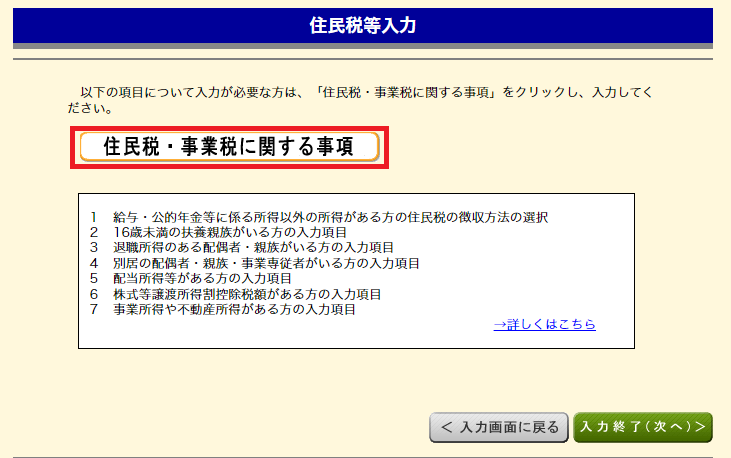

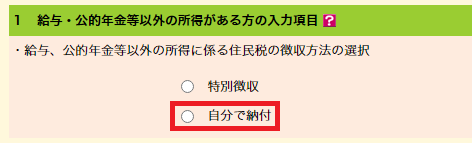

具体的な切り替え方法を国税庁「確定申告書作成コーナー」画面で解説します。

「住民税等入力」画面の住民税・事業税に関する事項を選択します。

納付方法の選択画面が表示されるので、「自分で納付」を選択すれば変更完了です。

| 納付方法 | 詳細 |

|---|---|

| 特別徴収 | 給料から天引き |

| 自分で納付 | 現住所へ届く納税書で納付 |

会社員は勤務先から自治体への切替申請が必要になるので、事前に連絡を行っておきましょう。

税金逃れはできない

XMTrading(エックスエム)などの海外FX業者を利用していても税金逃れはできません。

国内の銀行に「100万円」以上の海外送金が確認された場合、「国外送金等調書」を税務署に提出する仕組みになっています。

また、税務署は顧客の入出金データを海外FX業者に開示請求することができるので、金額に関係なく税金逃れはできません。

その他、「共通報告基準:CRS」によって税務当局は海外FX業者を利用している日本居住者の金融情報の報告を受けています。

悪質な税金逃れは「加算税」・「遅延税」の対象になるので、必ず納税は行いましょう。

国外送金等調書 (こくがいそうきんなどちょうしょ)

金融機関などを通じて国外へ送金したり、国外からの送金などを受領したりする場合、当該金融機関に対して告知書を提出しますが、それを受けて金融機関が作成し、税務署長に提出する書類を国外送金等調書といいます。適正な課税の確保のための制度で、調書には送金者、受領者、本人口座番号、取次金融機関、金額、送金目的などが記載されます。なお、100万円以下の国外への送金などについては、調書の提出が免除されています。

引用元:SMBC日興証券公式サイト>「国外送金等調書」より一部抜粋

XMでの税金対策・節税方法

XMTrading(エックスエム)でできる税金対策・節税方法を3つ紹介します。

経費として計上できるものが多くあるので、しっかりと確認しておきましょう。

それぞれ順番に解説していきます。

FX関連の費用を経費計上する

XMTrading(エックスエム)での税金は、利益から必要経費を差し引いた利益が課税対象になります。

必要経費として計上できるものは以下の通りです。

- FX取引に関する書籍の購入費

- FX取引に関するセミナー参加費

- FX取引に関するセミナーへの交通費・宿泊費

- EA(自動売買)・インジケーターの購入費

- VPA(仮想サーバー)のレンタル費

- 通信費

- 家賃

- 水道光熱費

FX取引に関連するものに関しては100%経費として認められますが、家賃や水道光熱費に関しては税務署によって認められる割合が異なるので注意が必要です。

必要経費として計上するには領収証や証明書類が必要になるので、必ず保管しておくようにしましょう。

雑所得内で合算する

XMTrading(エックスエム)で得た利益は、「雑所得(総合課税)」内であれば合算可能です。

そのため、他の海外FX業者や副業での損失がある場合は、利益との相殺が可能です。

損益通算の例

- XMTradingでの利益:200万円

- 副業での損失:100万円

- 課税対象額:100万円(純利益)=200万円(利益)-100万円(損失)

上記の場合、XMTradingでの利益が200万円ありますが、副業での損失が100万円出ているので、課税対象額は「100万円」になります。

青色申告で確定申告を行う

青色申告で確定申告を行うことで最大で65万円の特別控除・損失を最大3年間繰り越し可能です。

| 項目 | 青色申告 | 白色申告 |

|---|---|---|

| 特別控除額 | 最大65万円 | なし |

| 事前申告 | 必要 | 不必要 |

| 帳簿付け | 簡単 | 複式簿記 |

青色申告には事前の申請が必要であり、複式簿記による帳簿付けが必須です。また、e-taxでの電子申告もしくは電子帳簿の保存が求められるため、注意が必要です。

XMの税金に関する注意点

XMTrading(エックスエム)の税金に関する注意点を5つ紹介します。

海外FX業者は国内FX業者よりも税率が高くなるなど、気を付ける点が多いのでしっかりと確認しておきましょう。

それぞれ順番に解説していきます。

ボーナス・XMポイントは課税対象外

XMTrading(エックスエム)では、口座開設ボーナス・入金ボーナス・XMポイントなど様々なボーナスが受取可能です。

これらのボーナスキャンペーンで受け取ったボーナスは、年間取引報告書の「クレジット計」欄に反映されるため課税対象外になります。

あくまでも、課税対象となるのは「Closed TradeP/L(総損益)」に記載されている額になります。

取引手数料も課税対象

XMTrading(エックスエム)のゼロ口座は取引ごとに手数料がかかりますが、経費として計上することはできません。

プラットフォームごとに支払うタイミングは異なりますが、最終損益が取引手数料を差し引いた金額で表示されるためです。

| 取引プラットフォーム | 支払いタイミング |

|---|---|

| MetaTrader4(MT4) | 新規注文時(往復分) |

| MetaTrader5(MT5) | 新規注文時 決済注文時 |

年間利益が20万円以上のサラリーマンは確定申告が必要

会社員・サラリーマンの場合は、年間での取引利益が「20万円」を超えると確定申告が必要になります。

| 職業 | XMでの年間所得 |

|---|---|

| 給与所得者 (会社員・サラリーマン等) | 年間利益:200,000円以上 |

| 非給与所得者 (専業トレーダー・個人事業主等) | 年間利益:480,000円以上 |

ただし、XMTrading以外の海外FXや副業で損失を抱えている場合は、合算した結果が「20万円」を超えていなければ確定申告は不要になります。

国内FXとは税率が異なる

XMTrading(エックスエム)を含む海外FXで得た利益は「総合課税」、国内FXには「申告分離課税」が適用されるので、税率がそれぞれ異なります。

| 項目 | XMTrading(海外FX) | 国内FX |

|---|---|---|

| 損益通算 | 総合課税/雑所得内で可能 | 先物取引に係る雑所得内で可能 |

| 税率 | 累進課税(15~55%) | 20.315%(一律) |

互いの損益を通算して確定申告ができないので、それぞれの収支が課税対象となります。

| 項目 | 金額 |

|---|---|

| XMTradingでの利益 | 100万円 |

| 国内FXでの損失 | △300万円 |

| 課税対象 | 100万円 |

そのため、上記のように国内FXで300万円の損失を抱えていても、XMの利益額(100万円)が課税対象です。

損失分は確定申告できない

XMTrading(エックスエム)など海外FXや副業での損益は、「総合課税」が適用されるので損失繰越ができません。

| 項目 | XMTrading(海外FX) | 国内FX |

|---|---|---|

| 損失繰越 | 不可 | 3年分の繰越が可能 |

| 税区分 | 総合課税 | 申告分離課税 |

そのため、過去の損失額に関係なく毎年の利益全額が課税対象となります。

| 項目 | 2020年 | 2021年 | 2022年 | 2023年 |

|---|---|---|---|---|

| 利益 | 0円 | 100万円 | 0円 | 65万円 |

| 損失 | △100万円 | 0円 | △100万円 | 0円 |

| 損失繰越額 | – | – | – | – |

| 課税対象 | 0円 | 100万円 | 0円 | 65万円 |

上記では、2020年に100万円の損失を抱えていますが、損失繰越ができないため、翌年に得た100万円の利益が課税対象となります。

XMの税金に関するよくある質問

XMTrading(エックスエム)の税金に関するよくある質問を紹介します。

- XMので利益が出たら確定申告は必要ですか?

-

はい、XMTradingで利益が出た場合は確定申告が必要です。ただし、職業・利益額によって基準が異なります。

職業 XMでの年間所得 給与所得者

(会社員・サラリーマン等)年間利益:200,000円以上 非給与所得者

(専業トレーダー・個人事業主等)年間利益:480,000円以上 職業と利益額一覧 - XMポイントに税金はかかりますか?

-

いいえ、XMポイントは課税対象外です。その他、各種キャッシュバックボーナスについても対象外です。

- XMの月額料金はいくらですか?

-

XMTradingでは、月額料金が無料で口座開設や取引が可能です。

- XMのボーナスは確定申告の対象ですか?

-

いいえ、XMTradingのボーナスは確定申告の対象外です。現金でのキャッシュバックではなく、ボーナスクレジットとして受け取るので対象外となります。

- XMの税金は会社にばれますか?

-

XMTradingでの利益や副業の収入が会社にばれるのは、住民税の納付方法が「特別徴収」になっているためです。「普通徴収」に変更することで、会社にばれる可能性は低くなります。

- XMの税金の計算方法を教えてください。

-

XMの税金の計算方法は、「所得金額 × 税率(15〜55%)- 控除額」となります。詳細は「海外FXの税金はいくら?節税・計算・確定申告など基本解説」を参考にしてください。

コメント