海外FXではたくさん稼ぐほど税金は高くなりますが、国内FXよりも納税額が安くなる所得の目安があります。

この記事では、より多くの利益を手元に残すために簡単にできる節税方法や、国内FXよりも節税効果が高くなる所得の水準などを紹介しています。

税金対策をしっかり行うために、利益・所得・控除という税金に関する基本を押さえておかないと、確定申告の際に迷ってしまうでしょう。

サラリーマンの方であれば、申告ミスをして会社にバレる原因になりますし、職業関係なく誰もが受けられる、税額控除という節税効果の高い申請を忘れがちです。

海外FXの税金を安くする方法をしっかりと押さえ、国内FXとの違いや納税の抜け道があるかを知るためにも、ぜひ参考にしてください。

- 給与所得者と非給与所得者で課税対象になる海外FXでの利益額が異なる

- 国内FXよりも節税効果が高くなる所得の水準や簡単にできる節税方法を紹介

- 海外FXで発生した所得を確定申告しないと最悪の場合は罰金や懲役刑となるリスクがある

海外FXで税金がかかる利益はいくらから?

海外FXで税金が掛かる利益の基準は2つのパターンがあります。

以下の様に会社から給与を得ている場合と、個人で稼いでいる人で基準が変わります。

会社員として給与を受け取っている場合と、事業所得がある・海外FX以外に収入がないといった場合で税金が掛かる基準と考え方が異なるため確認しておきましょう。

サラリーマン・パートなどの給与所得者:給与以外に20万円超の利益

サラリーマンやパートなど、勤め先から受け取る給与を受け取っている方は「海外FXを含めた給与以外の所得が20万円を超える」と確定申告の対象となります。

確定申告によって、経費・控除を差し引いた所得に対して掛かる税金の支払いが必要です。

ただし、FXに関する教材の購入費や、その他の副業で支払った経費を差し引いた最終的な所得合計が20万円以下の場合は確定申告の対象外で税金は掛かりません。

無職・個人事業主など非給与所得者:全ての所得+年間の利益が48万円超

無職・個人事業主で給与所得がない方は「海外FXを含む雑所得の合計が48万円を超える」と確定申告の対象となります。

海外FXと同じく雑所得に分類される最終的な所得合計を確定申告して税金の支払いが必要です。

海外FXと同じ所得の分類である雑所得には以下が挙げられます。

- 賞金や景品

- 講演料や執筆料

- 損害賠償金

- 遺産以外の贈与

- 公的年金以外の年金

- 不動産や株式の譲渡以外による利益

海外FXの税金は国内FXと異なり、同じ雑所得の合計で納税の有無と納税額を考えます。

したがって、他の雑所得との合計が48万円を超えなければ、海外FXで税金はかかりません。

海外FXの税金に抜け道はある?

先に結論ですが、海外FXの税金を納めないで逃げ切れる抜け道はありません。税務署は個人情報と取引履歴の全てのデータを入手できます。

大きく稼げるようになってから調べる人が多いので、税金の少しグレーな話を確認しておきましょう。

海外FXで確定申告しないとどうなる

海外FXで発生した所得を確定申告しない場合、最悪の場合は罰金・懲役刑となるリスクがあります。

確定申告をしないことは、申告漏れや脱税をすることになり、税務署による税務調査によって不正行為はほぼ確実に発覚するでしょう。

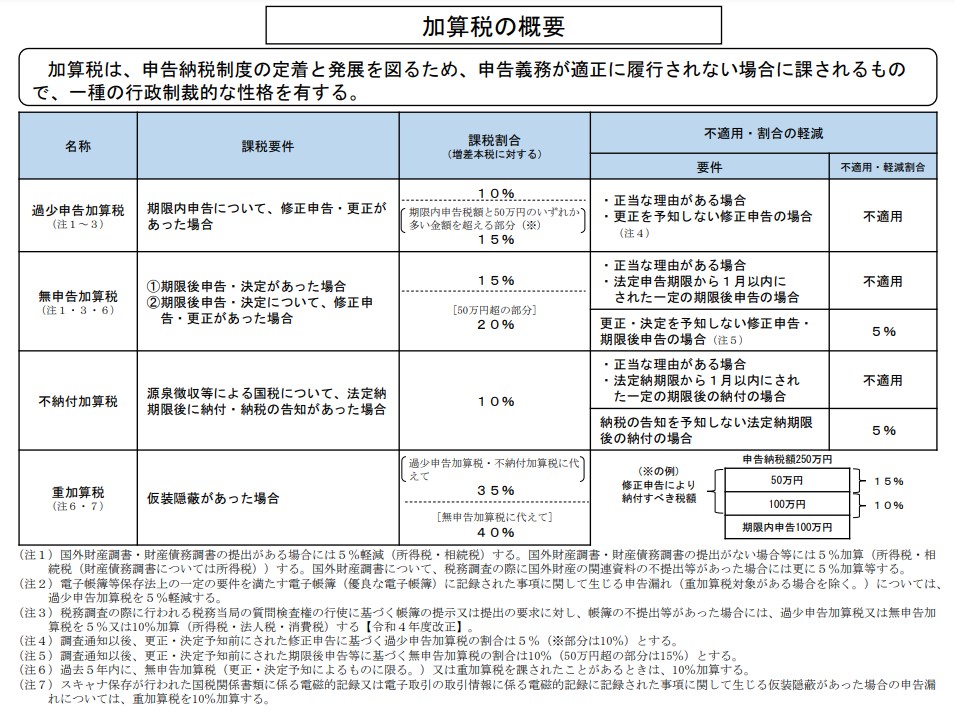

具体的に確定申告をしなかった場合に起こりうるペナルティは以下の通りです。

- 延滞税:納税期限を過ぎた場合に科せられる追加の税金

- 無申告課税:確定申告を行わなかった場合に科せられる追加の税金

- 重加算税:所得を故意に隠ぺいした場合・虚偽の申告をした場合に科せられる追加の税金

- 刑事罰:明らかな脱税は税法の違反として刑事罰(罰金・懲役など)が科せられる

海外FXでは、少額資金から普段の生活では得られない利益が得られる場合もあります。

せっかく手に入れた利益は少しでも手元に残したい気持ちは皆同じです。

しかし、納税の延滞や無申告によって通常より多くの税金を支払ったり、さらには刑事罰に処されるリスクがあるなら、正しく確定申告と納税は行うべきでしょう。

海外FXの税金は会社にはバレない

海外FXで稼いでいることをバレない方法については抜け道があります。

会社の同僚に海外FXを使っていることを言わなければ、住民税・所得税の支払いを「普通徴収」にすることで会社に知られません。

普通徴収とは、給料から住民税・所得税を天引きせず、自宅に届く納税通知書を使って自ら税金を納める方法です。

一般的に会社員の場合は、給料から住民税・所得税が天引きされますから、海外FXによって収入が増えると住民税・所得税の支払いも増えるため「会社の給与以外に副業の収入があるかも?」と経理担当者へ知られてしまいます。

納税しないで課税逃れや脱税がバレたときの罰則

海外FXのトレーダーで悪質な課税逃れや脱税がバレた場合、本来納める税金以上の金額を支払わされる罰則が待っています。

- 過少申告加算税:納付すべき税金よりも少ない金額で申告していた場合に課税されます。

- 無申告加算税:海外FXの税金であれば、3月15日までに申告をしなかった場合に課税されます。

- 不納付加算税:源泉所得税を納付期限までに納めなかった場合に課税されます(※)。

- 重加算税:納付すべき税金が無申告の場合や、意図的に偽装・隠蔽して過少申告をした場合に課税されます。悪質な課税逃れや脱税と判断されて課税割合が急増します。

(※)不納付加算税は源泉徴収等による国税が対象となるため個人トレーダーは対象外です。

海外FXと国内FXの税金の違い

海外FXと国内FXの税金の違いについて、納税額を比較するための基礎知識を説明します。

税金の算出に必要な項目を順番に確認していきましょう。

国内FXの所得区分との違い

海外FXと国内FXは、大きな枠では同じ「雑所得」という所得区分に分類されます。

しかし、実際に確定申告では異なる課税方法が適用される雑所得として以下の細かい分類に代わるため注意が必要です。

- 海外FXで発生した利益:雑所得

- 国内FXで発生した利益:先物取引に係る雑所得等

国内FXで発生した所得は、先物取引に係る雑所得等といって投資・投機によって発生した雑所得として他の所得と別の課税方法が適用されます。

一方で、海外FXで発生した所得は国内において投資・投機で得た所得としては取り扱われません。

給与所得以外で発生した、副業などの所得と一緒になる雑所得として海外FXの利益は取り扱われます。

国内FXの課税方法との違い

先にご紹介した通り、海外FXと国内FXでは所得としての細かな分類が異なります。

それぞれの所得区分で適用される課税方法は以下の通りです。

- 海外FXの課税方法:総合課税・累進課税

- 国内FXの課税方法:申告分離課税・均等割課税

国内FXは、他の所得と分けて課税する申告分離課税が適用され、具体的な税率については一定となる均等割課税が適用されます。

一方で、海外FXは他の雑所得との合計金額で課税する総合課税で、所得合計が多いほど所得税の税率が高くなる累進課税の適用対象です。

総合課税となる所得の種類

- 給与所得:労働によって得られる給与や賞与などの所得。

- 事業所得:個人事業主や自営業者による事業からの所得。

- 不動産所得:不動産賃貸収入や不動産の売却による所得。

- 配当所得:株式などの投資から得られる配当金。

- 利子所得:預金や債券などから得られる利息所得。

- 株式等譲渡所得:株式や不動産などの資産の譲渡による所得。

- 貸付金等利子所得:貸し付けたお金から得られる利息所得。

- 年金所得:公的年金や私的年金からの所得。

- 雑所得:その他の所得種目に該当しない所得。

累進課税では、所得が多いほど所得税が高くなります。

国内FXの税率との違い

国内FXでは、所得に関わらず常に一定の税率が適用されます。

しかし、先にご紹介した通り海外FXに関しては、雑所得の合計金額によって所得税率が変動するため税率は一定ではありません。

具体的に海外FXを含めた雑所得の合計に適用される税率は以下の通りです。

| 所得の合計金額 | 所得税率 | 住民税 | 復興特別所得税 | 控除額 |

|---|---|---|---|---|

| 1,950,000円 | 5% | 10% | 2.1% | 0円 |

| 1,950,000円超~3,300,000円以下 | 10% | 10% | 2.1% | 97,500円 |

| 3,300,000円超〜6,950,000円以下 | 20% | 10% | 2.1% | 427500円 |

| 6,950,000円超〜9,000,000円以下 | 23% | 10% | 2.1% | 636,000円 |

| 9,000,000円超〜18,000,000円以下 | 33% | 10% | 2.1% | 1,536,000円 |

| 18,000,000円超〜40,000,000円以下 | 40% | 10% | 2.1% | 2796000円 |

| 40,000,000円超〜 | 45% | 10% | 2.1% | 4,796,000円 |

海外FXと同じ雑所得の合計には、所得税に累進課税が適用され、他の税金は国内FXと同じく一律の税率が適用されます。

国内FXの税金は、所得に関係なく所得税率が一律で税率20.315%(所得税15%+住民税5%+復興特別所得税0.315%)です。

海外FXの税金の対象とタイミング

海外FXで税金がかかる対象は稼いだ利益(為替差益 + スワップポイント)だけではなく、ボーナスなども対象になります。

色々と種類はありますが、いずれも現金化できるかどうかに注目してください。現金化できなければ税金はかかりません。

確定申告の際に迷うポイントなので、1つずつ確認していきましょう。

口座開設ボーナスは非課税/一時所得として課税

海外FXの口座開設ボーナスが課税対象になるかどうかは、現金として出金できるか否かによります。取引の資金としてのみ利用できる場合は非課税ですが、現金で受け取った場合や現金に交換した場合には、一時所得となり課税対象です。

一時所得は先に紹介した10種類の所得の一つで、営利を目的とする継続的行為から生じた所得以外の所得です。例えば、謝礼金やキャンペーンの賞金、生命保険の払戻金や法人から贈与された金品などがあります。

海外FX業者が口座開設ボーナスを現金でプレゼントしていたら、法人から贈与された金品に該当して一時所得となります。一時所得は年間50万円以下であれば非課税なので確定申告は不要です。

入金ボーナスは非課税/一時所得として課税

海外FXの入金ボーナスに税金がかかるかどうかの考え方は、口座開設ボーナスと同じです。現金で受け取ったときや、現金化した場合に一時所得となって課税対象になります。

ポイントは非課税/一時所得として課税

海外FXで取引する度にもらえる取引ポイントは、現金に交換すると一時所得となって税金がかかり、ボーナスに交換すると口座開設/入金ボーナスと同じ扱いです。

一般的に、取引ポイントをボーナスに交換した際の用途は取引の資金(証拠金)のみとなっています。一方で大手業者XMのXMポイントのように現金化できるものもあるため、利用業者ごとに確認してください。

キャッシュバックは雑所得として課税

海外FXのキャッシュバックとは、通常キャッシュバックサイトを経由してトレードするたびもらえる報酬のことです。トレードしたときにしか発生しないことから、利益と同じように雑所得に区分されて税金がかかります。

一方で現金化できないキャッシュバックであれば非課税です。また口座開設/入金ボーナスや取引ポイントをキャッシュバックと呼ぶこともある点に留意してください。

まずは「現金にできるかどうか?」を考えましょう。現金にならなければ確定申告は不要です。現金に交換できる、口座開設/入金ボーナスは一時所得として50万円以上から税金がかかり、取引ポイントは利益と同じく雑所得として累進課税が適用されます。

税金がかかるタイミング

海外FXで税金がかかるタイミングは、保有ポジションを決済して利益が確定したときであり、含み益は課税対象になりません。

1月1日から12月31日までの1年間において、決済が完了した後の利益の合計が課税対象です。合計利益から必要経費を差し引いた年間所得に税金がかかります。

為替レートは日々変動しているため、取引1回ごとに円換算した収入を算出するのは大変ですが、年末までに外貨建て収入を全額日本円に両替えする方法で一括計算できます。

1年間の収入が10,000ドルの場合、両替時のドル円が100円であれば1年間の収入は100万円です。納税額の計算に必要な収入の計算が1回で済みます。

海外FXの税金を計算する方法

海外FXの税金を計算する方法を、サラリーマンの副業を例にして解説します。

国内FXよりも節税効果が高い年間所得の目安や、税金対策としての法人化のタイミングまで分かるので、ぜひ参考にしてください。

海外FX所得100万円で給与所得600万円のサラリーマンでシミュレーション

海外FXの税金は総合課税で計算されるため、給与所得600万円と合計した金額をもとにして所得税を算出していきます。

総合課税による所得税額の計算

海外FXの税金を計算する際は、総所得にそのまま税率を掛ける前に各種控除を受けてから算出していきます。

①総所得は給与所得600万円 + 海外FX所得100万円 = 700万円です。

②給与所得が600万4,000円未満のため、給与所得控除後の金額は436万円です。

(※)参考:国税庁「令和 4 年分の年末調整等のための給与所得控除後の給与等の金額の表」

③合計所得が2,400万円以下のため、基礎控除額48万円を差し引きして、536万円(436万円+海外FX所得100万円を含む) - 48万円 = 488万円が課税所得となります。

(※)参考:国税庁「基礎控除」

(※)計算の便宜上、医療費控除や社会保険料控除などを除外しています。

④所得税の速算表より、課税所得488万円の税率は20%で控除額は42万7,500円です。

(※)参考:国税庁「所得税の税率|計算方法・計算式」

⑤以上より、所得税は「488万円 × 20% - 42万7,500円 = 54万8,500円」となります。

速算表を使わない超過累進税率による計算について

最後の所得税の算出には国税庁から案内されている速算表を利用しています。正確には、上記「国内FXの税率との違い」を適用して、以下のように計算します。

| 課税所得額 | 所得税率 | 所得税額 |

|---|---|---|

| 1,000円~194万9,000円 | 5% | 9万7,450円 |

| 195万円~329万9,000円 | 10% | 13万4,900円 |

| 330万円~488万円 | 20% | 31万6,000円 |

以上より、合計の所得税額は54万8,350円となります。

複数シミュレーションすると分かりますが、超過累進税率の計算と速算表を利用した結果はほぼ同じになります。速算表にある控除額は、給与所得控除や基礎控除とは異なり、計算上の控除のみを意味します。

海外FXの税金計算をかんたんにするために活用してください。

総合課税による住民税額の計算

住民税は上記の課税所得から控除を受けた後に算出します。

①年間の課税所得が2,400万円以下の場合は、一律43万円の基礎控除を受けられるので、住民税が課税される所得は上記536万円 - 43万円 = 493万円です。

(※)基礎控除額は各自治体の公式サイトでご確認ください。

②調整控除額は計算の便宜上2,500円とし、均等割(※)は通常金額5,000円とします。

(※)所得の多少にかかわらず、一定の所得がある方全員が均等に負担する税金です。

③以上より、住民税は「493万円 × 10% - 2,500円 + 5,000円 = 49万5,500円」となります。

住民税の求め方

住民税の調整控除の算出方法は2通りあり、今回のサラリーマンはBに該当します。

A 課税所得が200万円以下の人

①所得税と住民税の人的控除額の差の合計額

②住民税の課税所得

上記の①と②のいずれか小さい金額×5%

B 課税所得が200万円超~2,500万円以下の人

{所得税と住民税の人的控除額の差の合計額 -(住民税の課税所得 - 200万円)}× 5%(※)

この算出値が2,500円未満の場合は2,500円が控除額となります。

人的控除額の差は、障害者控除/ひとり親控除/扶養控除などに分類された上にさらに細かく分かれています。例えば小学生の子どもがいる場合「扶養控除の一般」が適用されて5万円が控除され、基礎控除と合わせて10万円の控除を受けられます。

この場合、住民税の調整控除は以下の通りです。

(※)= {10万円 - (493万円 - 200万円)}× 5% = -14万1,500円

2,500円未満のため、住民税の調整控除額は2,500円となります。

総合課税による復興特別所得税額の計算

海外FXの税金に含まれる復興特別所得税額は所得税 × 2.1%なので「54万8,500円 × 2.1% = 11,519円」となります。

上記より、給与所得600万円+海外FX所得100万円のサラリーマンが支払う税金は、105万5,519円(54万8,500円 + 49万5,500円 + 11,519円)です。

今回は給与所得控除において基礎控除48万円を受けたのみです。確定申告の際に、医療費控除や社会保険料控除なども受けて節税をしていきましょう。

給与所得600万円+国内FX所得100万円のサラリーマンでシミュレーション

国内FXでは申告分離課税が適用されるため、給与の所得税と国内FXの所得税を分けて計算していきます。

所得税額の計算

①給与所得が600万4,000円未満のため、給与所得控除後の金額は436万円です。

(※)参考:国税庁「令和 4 年分の年末調整等のための給与所得控除後の給与等の金額の表」

②合計所得2,400万円以下なので、基礎控除額48万円を差し引きして、436万円 - 48万円 = 388万円が課税所得となります。

(※)参考:国税庁「基礎控除」

(※)計算の便宜上、医療費控除や社会保険料控除などを除外しています。

③所得税の速算表より、課税所得388万円の税率は20%で控除額は42万7,500円です。

(※)参考:国税庁「所得税の税率|計算方法・計算式」

④以上より、所得税は「388万円 × 20% - 42万7,500円 = 34万8,500円」となります。

住民税額の計算

住民税は上記の課税所得から控除を受けた後に算出します。

①年間の合計所得が2,400万円以下の場合は、一律に43万円の基礎控除を受けられるので、住民税が課税される所得は上記388万円 - 43万円 = 345万円です。

(※)基礎控除額は各自治体の公式サイトでご確認ください。

②調整控除額は計算の便宜上2,500円とし、均等割は通常金額5,000円とします。

(※)調整控除額は上記「総合課税による住民税額の計算」を参考にしてください。

③以上より、住民税の所得割額は、345万円 × 10% - 2,500円 + 5,000円 = 34万7,500円

復興特別所得税額の計算

国内FXの税金に含まれる復興特別所得税額は所得税 × 2.1%なので「34万8,500円 × 2.1% = 7,319円」となります。

国内FXの申告分離課税額

国内FXの所得には申告分離課税が適用されるので「100万円 × 20.315% = 20万3,150円」となります。

(※)参考:上記「国内FXの税率との違い」

上記より、給与所得500万円+国内FX所得100万円のサラリーマンが支払う税金は90万6,469円(34万8,500円 + 34万7,500円 + 7,319円 + 20万3,150円)です。

ここまでで、同じ給与所得600万円のサラリーマンであっても、海外FXをすることで15万ほど支払う税金が高くなることが分かりました。

海外FXは稼げば稼ぐほど税金が高くなる超過累進課税です。国内FXよりも税金が安くなる所得の目安があるので、詳しく見ていきましょう。

国内FXより納税額が安くなる年間所得は?

確実に海外FXの方が節税できる上限の所得を見極めるため、総合課税における税率を再確認します。

| 課税所得金額 | 所得税率 |

|---|---|

| 195万円~329万9,000円 | 10% |

| 330万円~694万9,000円 | 20% |

上記で海外FXをしていたサラリーマンは、国内FXで稼いだ人よりも15万円ほど多く税金を支払うことになりました。一方で、海外FXに適用される総合課税の税率20%に対して、年間所得における支払う税金の増加率は2.1%(15万円 ÷ 700万円)にすぎません。

これにより、330万円~694万9,000円(※)の中に国内FXよりも節税効果が小さくなる合計所得の境界があると言えます。

(※)概算で年間所得500万円~600万円

はっきりと分かることは、課税される所得金額が10%になれば海外FXの方が国内FXよりも節税できることです。

所得は海外FXの利益(為替差益やスワップポイントなど)から必要経費を差し引いた金額です。利益ベースで330万円以下の人(職業関係なし)は、海外FXの方が支払う税金が少なくて済みます。

節税対策のためにも、特にFX初心者の方は大きく稼げるようになるまで海外FXを活用していきましょう。

法人化するタイミング(税金対策)

海外FXで節税を目的として法人化するタイミングは、年間所得が900~1,000万円を越えたあたりが目安です。

法人の場合、税金の大半を占める法人税は800万円以下が15%、800万円超が23.2%となり、法人住民税などが加算されます(※)。加えて、法人設立費用や税理士顧問料などもかかります。

(※)参考:国税庁「法人税の税率|普通法人」

個人事業主であれば、小規模企業共済・iDeCo・青色申告控除(※)でも税金を減らせるため、個人ならではの節税メリットを上回る利益を海外FXで稼げるようにならなければ、法人化による税金対策とはなりません。

(※)海外FXの取引のみだと青色申告できない可能性が高いです。

その年間所得(給与所得などを含む)の目安が900万~1,000万円です。専業トレーダーであれば、利益ベースで1,000万円を超えたあたりから法人化を検討するのが良いでしょう。

なお、節税目的で法人化するタイミングの相談は、税理士ドットコムなどのWebサービスが便利です。FXに詳しい税理士を全国から検索でき、あなたと相性ピッタリの税理士を紹介していただけます。

海外FXの税金対策・節税方法

海外FXの税金対策・節税方法を解説します。

所得控除よりも節税効果の高い税額控除も忘れないようにしましょう。

経費を計上する

海外FXの税金は利益(為替差益、スワップポイントなど)から経費を差し引いた所得に対して発生するので、経費で利益を小さくすることで節税できます。

まずは費用の100%分を経費として計上できるものを確認しましょう。

- トレードで発生した取引手数料

- FX取引のための書籍・雑誌の代金

- FX取引のためのセミナー代金と交通費

- EA(自動売買)・インジケーターの購入代金

- EAを稼働させるVPA(仮想サーバー)のレンタル費用

誰が見てもFXのために使っていると分かるものは費用100%分を経費にできます。一方で自宅の電気代などは生活費も兼ねているため、何割を経費として計上してよいか迷うところです。

このようにプライベートと海外FXで使用した分の費用がハッキリしない支出に対して、海外FXの利用分を計算して経費として計上することを家事按分(かじあんぶん)と言います。

家事按分できるものの例は以下の通りです。

(※)税務署が経費として認めない場合もあります。

- 家賃

- 水道光熱費

- 通信費

- パソコンやIT関連機器の代金

- 机と椅子

- 自動車関連費用

- 自宅設備の修繕費

家賃については、住宅内の床面積のうちトレードで使用している部屋の面積の割合を基準にします。水道光熱費や通信費は、トレードした日数分を経費にするといった目安があります。

家事按分の基準のポイントは、海外FXのために使用した頻度(時間)を説明できるかどうかです。税務署から説明を求められた場合に、納得してもらえる理由を説明できなければ、経費として認められる費用の割合が減っていくと考えておきましょう。

また、10万円以上のパソコンなどは減価償却費として計上するため、耐用年数が5年間であれば、購入代金 ÷ 5を毎年経費として計上します。

上記の全ての経費は領収証などの証拠書類が必要です。確定申告をした後も、最低5年間は証拠書類を保管しなければなりません。

赤字の副業収入と合算する

海外FXの他にも副業をしていて赤字が出るようであれば、所得を合算(損益通算)して節税しましょう。以下の副業による所得は雑所得に分類されるので、海外FXの赤字と合算することができます。

- 仮想通貨(暗号資産)の取引

- 複数海外FX業者の取引

- せどり・転売

- ネット通販

- ライターの記事執筆

- アフィリエイト

- 動画編集

仮に以下の収益状況の場合に、利益を減らして節税できるかを計算してみます。

- 海外FX業者Aでの利益が30万円

- 海外FX業者Bでの利益が70万円

- アフィリエイトの利益が10万円

- 仮想通貨の損失が100万円

利益と損失(赤字)を合算(損益通算)すると、合計の利益が10万円になるため、給与所得がある方もない方も確定申告をする必要がありません。

(※)所得ではなく、利益と損失を合算できます。

なお、国内FXの損益や給与所得は海外FXの赤字と合算できないことも合わせて押さえてください。

所得控除を受ける

海外FXの税金は所得に税率を掛け算して決まるので、所得を小さくできれば節税そのものになります。この所得から一定金額を差し引けるのが所得控除であり、以下15種類が用意されています。

①雑損控除 ②医療費控除 ③社会保険料控除 ④小規模企業共済等掛金控除 ⑤生命保険料控除 ⑥地震保険料控除 ⑦寄附金控除 ⑧障害者控除 ⑨寡婦控除 ⑩ひとり親控除 ⑪勤労学生控除 ⑫配偶者控除 ⑬配偶者特別控除 ⑭扶養控除 ⑮基礎控除

サラリーマンの方であれば、給与所得控除後の金額からさらに上記の控除を受けることができます。年収2,400万円以下の方は誰でも基礎控除48万円が適用され、その他社会保険料等を個別に申請することになります。

税額控除を受ける

海外FXの税金対策としても節税効果が高いのは、税額そのものからさらに一定金額を差し引く税額控除です。

海外FXの利益から税金を計算する過程と合わせて、税額控除の大きな節税効果を確認しましょう。

- 収入 - 必要経費 =所得

- 所得 - 所得控除 = 課税所得金額

- 課税所得金額 × 税率 = 税額

- 税額 - 税額控除 = 所得税額

個人トレーダーであれば、株式投資の配当控除や認定NPO法人等に寄付をした場合の特別控除を受けられる方も多いでしょう。家を新築した方は住宅借入金等特別控除も受けられます。

個人で控除を受けられる種類は限られそうですが、海外FXの節税効果が高いので、確定申告の前に国税庁「税額控除」を参考にしてみてください。

海外FXの利益を確定申告する方法

海外FXの利益を確定申告する方法を説明します。

重要な内容をまとめたので、参考にしてください。

確定申告の期間

確定申告の期間は、2月16日から3月15日までの間です。所得税法により、前年1月1日から12月31日までの1年間に生じた所得(海外FXの損益を含む)について確定申告を行い、所得税を納付することになっています。

期限を過ぎると追徴課税(※)を受ける原因になりますし、上記の加算税や延滞税が課される原因にもなるため、期限内に確定申告をしましょう。

白色申告と青色申告の違い

青色申告は白色申告よりも節税効果が高いです。最高65万円の特別控除が受けられ、家族への報酬を経費にできますし、損失を最長3年間繰り越せるなどのメリットがあります。

ところが、個人トレーダーは海外FXを事業として認められるのが難しく、青色申告ができないこともあります。事業所得として認められる形式的な基準がなく、税務当局へ個別に相談するのが確実です。

実際に過去の裁判で、FX自体が「社会通念上事業といえない」とされて事業所得として認められなかった判例があります。

上記「法人化するタイミング」に該当するようであれば、会社設立による税金対策も検討してみましょう。

確定申告に必要な書類

海外FXの確定申告に必要な書類は以下の通りです。

- マイナンバーカード(※)

- 本人確認書類

- 年間の収支が分かる書類(年間取引報告書など)

- 源泉徴収票(給与所得者のみ)

- 各種控除の証明書

- 経費の領収書

- 印鑑

(※)通知カードやマイナンバーの記載がある住民票の写しと、本人確認書類(運転免許証など)とセットで対応可能

これらを確認しながら確定申告書に記入をしていきます。

確定申告のやり方

国税庁の電子納税システムe-Tax(イータックス)を利用すれば、自宅やオフィスからWeb上で確定申告が完了します。

申告書・決算書・収支内訳書の作成手順が案内されているので、順番どおりに必要事項を記入していきます。

e-Taxの説明は丁寧ではあるものの、入力作業が大変なため、丸一日を費やすこともあるでしょう。

面倒な入力作業をなくして確定申告をしたい方には、クラウド会計ソフトがおすすめです。多くの個人事業主に使われている「マネーフォワード・freee・弥生」であれば、e-Taxに連携してWeb上で申告できます。

1年間の海外FXに関する全ての収支をクラウド会計ソフトで管理すれば、確定申告の書類作成がかんたんに終わります。

来年の確定申告に備えて、クラウド会計ソフトをお試しください。

海外FXの税金の注意点

海外FXの税金に関する注意点を解説します。

重要なポイントばかりですので、再度確認していきましょう。

年間所得700万円だと国内FXより税金が高くなる

上記「国内FXより納税額が安くなる年間所得は?」の通り、年間所得700万円では海外FXの税金が高くなります。国内FXの方が税金が安くなる所得ボーダーは、概算で所得500万円~600万円あたりです。

(※)年間所得を占める給与所得、FX所得、その他の所得の割合でも変わるため単純計算はできません。

ざっくりとした計算であっても、海外FXの方が明らかに節税効果が高くなるのは、所得330万円未満です。よって、所得330万円までは海外FXでしっかりと節税し、550万円を越えたあたりから税金対策として国内FXを検討すれば良いでしょう。

その際には、海外FXのハイレバレッジやボーナスメリットを含めて比較することを忘れないでください。

国内FXと損益通算ができない

海外FXは総合課税、国内FXは申告分離課税となるため、損益通算ができません。国内FXで大きく稼ぎ、海外FXで大損したときであっても、利益と損失を相殺して節税できないので注意してください。

過去3年分の損失繰越ができない

海外FXの大きなデメリットは損失繰越ができないことです。仮に100万円の損失を出して年末を迎え、その翌年に300万円の利益を出した場合には、300万円の利益を元にした所得に対して税金がかかります。

一方で国内FXで100万円の損失を出した場合は、翌年以降の利益から控除でき、3年間に渡って損失を繰り越せます。

海外FXの方が節税効果が高い間は、利用する口座を海外FX業者に限定しておきましょう。A社が利益でB社が損失であっても損益通算して節税できます。

住民税を普通徴収で自分で納付にしないと会社にバレる

確定申告をするときに、住民税の納付方法で特別徴収を選択しないように注意してください。申告書の選択欄で普通徴収を選択することにより、自身で住民税を納付することが可能になります。

会社に副業がバレる多くの原因は住民税の金額が増えることなので、自分で納税すれば上司や仲間にバレないで済みます。

ただし、基本的に地方自治体は特別徴収を推奨しているので、心配であればお住まいの自治体に直接相談することをおすすめします。

個人は事業所得として計上できず法人より節税効果が低い

海外FX業者を利用した取引のみの場合、節税効果が高い青色申告ができないでしょう。個人では海外FXが事業として認められない傾向にあります。

実際に過去の裁判では原告の訴えを退けて、FXは事業所得として認められない、という決定が下された判例があります。

海外FXの利益と法人化するタイミングを比べながら節税の対策をしていきましょう。

海外FXの税金に関するよくある質問

海外FXの税金に関するよくある質問をまとめました。

- 海外FXの税金はいくらからバレる?

-

はい、海外FXの税金は金額に関係なく、利益を出金して以降はバレると考えてください。税務署が海外FX業者の入出金の全記録を確認できるからです。なお、100万円以上の入出金は海外FX業者が国外送金等調書を発行して税務署に通知しています。

- 海外FXの利益を確定申告しないとどうなる?

-

海外FXの利益を確定申告しないと税務署にバレます。悪質な課税逃れの罰則として延滞税や加算税が課されますし、脱税の場合には刑事罰の対象になります。

- 海外FXの税金に抜け道はある?

-

いいえ、海外FXの税金に抜け道はありません。税務署は顧客の入出金データを入手でき、国税庁は国際的な租税回避制度(CSR)によって、日本居住者の金融口座情報の報告を受けています。納税額の大小に関わらず、当局の調査方針次第です。

- 海外FXで税金を払わないとどうなる?

-

海外FXで税金を払わないと、追徴課税・延滞税・加算税が課される原因になります。

- 海外FXの税金がばれない方法は?

-

海外FXの税金がばれない方法はありません。納税額の大小に関係なく、税務当局の裁量次第で海外FX業者の顧客の取引履歴を全て調べあげられます。

- 海外FXで節税する方法は?

-

海外FXで節税する方法は、必要経費を漏れなく計上すること、赤字の副業収入と合算すること、所得・税額控除を受けることが、個人ですぐにできる節税対策です。

- 海外FXで得た利益20万円以下の税金はいくら?

-

海外FXの利益が20万円以下であれば税金は発生せず、確定申告は不要です。

- 海外FXのキャッシュバックに税金はかかる?

-

はい、海外FXのキャッシュバックには税金がかかります。一般的なトレードするたびにもらえる報酬タイプについては、利益と同じく雑所得に区分されます。

- 海外FXのボーナスに税金はかかる?

-

海外FXのボーナスに税金がかかるかどうかは、現金として出金できるか否かで決まります。現金として出金した際には一時所得となり、年間50万円以下であれば非課税です。

- 海外FXと国内FXを併用した際の税金は?

-

海外FXには総合課税が適用され、国内FXには申告分離課税を適用して税金を算出します。損益通算をしてから税金を計算することはできません。

- 海外FXで税金がかかるタイミングは?

-

海外FXで税金がかかるタイミングは、1月1~12月31日における1年間の利益を確定したタイミングです。含み益やスワップポイントには税金がかかりません。

- 海外FXはいくらまで非課税?

-

海外FXで非課税になるのは、給与所得者は年間所得が20万円以下まで、非給与所得者は年間所得が48万円以下までとなります。

- 無職が海外FXで得た利益に税金はかかる?

-

はい、無職(非給与所得者)は海外FXで得た利益から算出された年間所得が48万円を超えると税金がかかります。

- サラリーマンが海外FXで得た利益の税金の計算方法は?

-

サラリーマンが海外FXで得た利益の税金の計算方法は総合課税に基づき、所得税額・住民税額・復興特別所得税額を算出して合計した金額となります。

- 海外FXで節税目的の法人化はいくらから?

-

海外FXで節税目的の法人化は、年間所得が900~1,000万円を越えたあたりです。法人による煩雑な業務を無視できるほどの節税メリットを受けるには、1,200万円超を目安にしてください。

- 海外FXの税金は申告分離課税?

-

いいえ、海外FXの税金は総合課税です。所得の種類は雑所得となり、税率は超過累進税率が適用されます。

- 海外FXの税金はなぜ総合課税?

-

海外FX業者が金融商品取引業に基づく登録をしていないため、先物取引に係る雑所得として認められず、総合課税が適用されています。

- 海外FXのビットコインの税金は?

-

海外FXのビットコインの税金は、総合課税により算出されます。利益に基づく所得が雑所得に区分され、所得控除を受けた後に超過累進税率により税金を算出します。

コメント