「海外FXと国内FXはどっちが良い?」という質問に対しては、主に取引の目的によっておすすめの方法が異なります。

しかし、少ない資金で短期間に大きく稼ぎたい方には、海外FXがより適しています。

この記事では、まず少額からFXを始めたい方に海外FXをおすすめする理由を解説します。続いて、取引条件の違いを比較しながら、それぞれのメリットとデメリットを紹介します。

- 取引の目的によって海外FXと国内FXのどっちがいいかは異なる

- 小資金から短期間で大きく稼ぎたい方は海外FXがおすすめ

- 海外FXは国内FXで禁止のハイレバレッジトレードができてボーナスが充実している

- 海外FXは安全性や信頼性が不安な業者もあるので業者選びが大切

- 安心して利用できるおすすめの海外FX業者をチェック

海外FXに興味あれば、まずは信頼性の高い海外FXおすすめ業者ランキングの上位から検討してみてください。マイナーな業者を使うと資金の持ち逃げや出金拒否のリスクもあるため要注意です。

海外FXと国内FXはどっちがおすすめ?

少ない資金で短期間に大きく稼ぎたい方には、海外FXをおすすめします。一方で、その他の目的を持つ方は優先すべき条件が異なるため、国内FXがより適している場合もあります。

ここでは、少額からFXに挑戦したい方に海外FXをおすすめする理由を、国内FXでは実現できない3つのサービスに注目して解説します。

まず、日本居住者が海外FXを選ぶ最大の理由は、国内FXで禁止されている「ハイレバレッジ」を利用できることです。

さらに、ハイレバレッジの特性を最大限に活用できる「ゼロカット」と「ボーナス」の提供があり、国内FXとは異なるトレード戦略が可能になっています。

例えば、海外FXでは初めて口座開設するだけで、トレードの資金として直接使える口座開設ボーナスを提供している業者があります。

口座開設ボーナスを利用すれば、自己資金を海外口座へ入金することなく、損失リスクをゼロにして海外FXを開始できるのです。

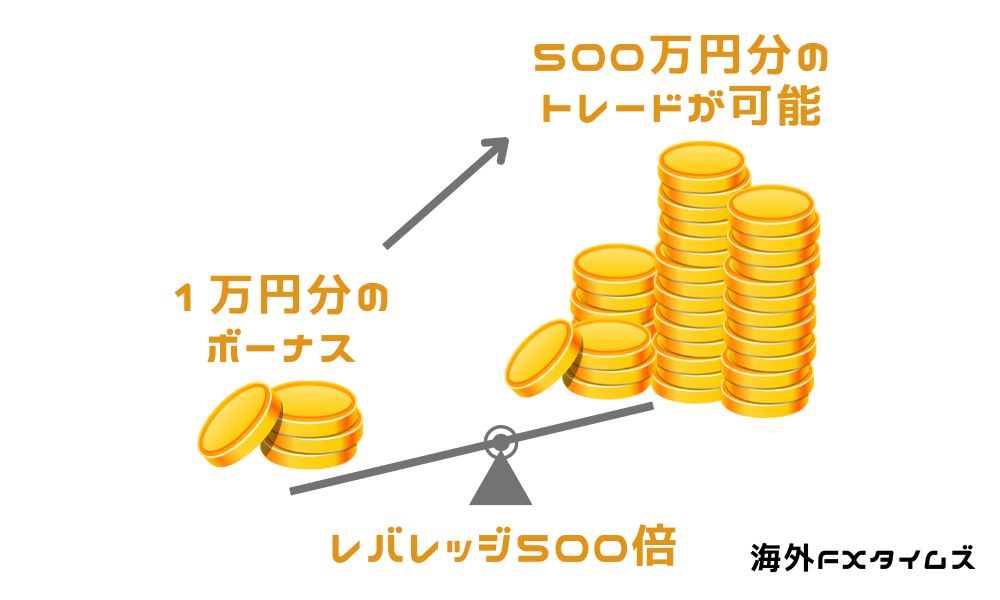

海外FXでは、1万円分のボーナスを受け取り、500倍のレバレッジを利用するだけで、自己資金を一切使わずに最大500万円相当のトレードが可能になります。

高額ボーナスとハイレバレッジがあることから、少額から短期間に大きく稼ぎたい方にとっては、海外FXは希望の条件を満たす理想の選択肢となるのです。

さらに、海外FXでは口座残高がマイナスになった場合に、業者がマイナス分を補填するゼロカットのシステムが採用されています。

ゼロカットがあるおかげで、入金した金額以上の損失を心配する必要がなく、ハイレバレッジを活用した大きな金額の取引でリスクを取りやすくなっています。

これらの点から、ハイレバレッジを活用しやすい環境が海外FXの大きな魅力となり、少ない資金で大きく稼ぎたい方から選ばれているのです。

海外FXと国内FXの違いを比較

海外FXと国内FXのどっちが良いかを考える際には、取引条件の違いを中心に比較が行われます。ここでは、比較的違いが大きい項目を取り上げたので、順番に確認しましょう。

| 項目 | 海外FX | 国内FX |

|---|---|---|

| 最大レバレッジ | 1,000倍など | 25倍 |

| ボーナス | あり | なし |

| 追加証拠金 | あり | なし |

| スプレッド | 広め | 狭い |

| スキャルピング | ほぼ自由 | 禁止あり |

| スワップポイント | 低め | 高い |

| 取扱銘柄 | 多数 | 少数 |

| 発注方式 | NDD方式 | DD方式 |

| 金融庁の登録 | なし | あり |

| 信託保全 | なし | あり |

| 税金 | 5~45% | 一律15% |

取引条件の他にも、業者の安全性や税金についてもよく比較されます。取引の目的がはっきりすれば優先すべき選択肢が自然と決まり、海外FXと国内FXで迷うことが少なくなるはずです。

例えば、少額でFXを始めたい場合、最大レバレッジとボーナスを提供する海外FXがおすすめです。一方、スワップポイントで長期投資を考えているなら、国内FXが適しています。

これから、11種類の項目についての違いを解説するので、必要な情報を参考にしてください。

上記の違いを説明した後、海外FXと国内FXでよくある間違いを紹介します。どちらで取引するとどのようなメリットがあるのかを先に知りたい方は、「海外FXのメリット」からご覧ください。

最大レバレッジの違い

海外FXと国内FXでは、最大レバレッジに差があります。国内FXでは法律により、すべての業者が最大レバレッジを25倍以下とする規制が適用されているためです。

証拠金制度(レバレッジ制限)

引用:金融庁「外国為替証拠金取引について」

個人が店頭FX取引を行う際は、通貨ペアの種類を問わず、取引金額に対して4%以上の証拠金を差し入れ、維持する必要があります(レバレッジに換算すると25倍以下となります。)。(後略)

また国内FXの場合には、法人口座であっても最大レバレッジは100倍が目安になっています。

一方で、日本の規制対象外である海外FX業者は、レバレッジ規制のない地域に拠点を設けている場合が多く、400倍~1,000倍程度の最大レバレッジを広く採用しています。

ボーナスの違い

海外FXの大きな魅力として、少ない資金を増額できる2種類のボーナスがあります。初めて海外FXを利用する人に向けて、トレードの資金(証拠金)として使用できる口座開設ボーナスを提供する業者があります。

また、入金した金額に応じて追加の証拠金として使用できる入金ボーナスを提供する業者もあり、十分な資金を用意できない人ほどメリットが大きくなります。

例えば、XMTrading・FXGT・IS6FXでは、口座開設ボーナスと入金ボーナスの両方を受け取ることができます。

| 海外FX業者 | 口座開設ボーナス | 入金ボーナス |

|---|---|---|

| XMTrading | 13,000円分 | 【100%入金ボーナス】 上限500ドル相当 【20%入金ボーナス】 上限10,000ドル相当 |

| FXGT | 15,000円分 | 【100%入金ボーナス】 上限8万円分 【最大50%入金ボーナス】 上限120万円分 |

| IS6FX | 23,000円分 通常3,000円分 | 【100%入金ボーナス】 上限6万円分 |

海外FXでは、口座開設ボーナスで自己資金ゼロ円からでもトレードを開始でき、入金ボーナスで証拠金を増やしながら海外FXを続けていけます。

一方、国内FXでは取引量に応じてキャッシュバックを実施することが一般的ですが、達成条件が厳しかったり、その金額は少額なことが多いです。

日本では、不公正な取引を誘発する可能性のある過度なプロモーションが厳しく制約されています。また、ユーザーが商品やサービスを選ぶ際に、誤解を招くような不当な表示や広告が禁止されているため、海外FXのように豪華なボーナスを提供できないのです。

自己資金を使うことなく海外FXを試してみたい方は、「海外FX口座開設ボーナスおすすめ比較」をぜひご覧ください。海外口座へ入金することに不安を感じる方にも、お役立ていただける内容です。

追加証拠金の有無の違い

追加証拠金(追証)の有無は、海外FXと国内FXの主な違いの一つです。FXにおける追証とは、相場の急変動等で口座座高を超える損失が発生し、マイナス残高となった場合に顧客が追加で支払うものになります。

- 海外FX:追証が発生しない

- 国内FX:追証が発生する

海外FXでは通常、追証は発生せず、口座残高を超える損失を負うことはありません。

一方、国内FXでは金融庁の規定に従ってロスカットルールが適用されますが、トレードの損失が口座の証拠金を上回ることがあります。

ロスカットルール

引用:金融庁「外国為替証拠金取引について」

(前略)相場が急激に変動したときは、ロスカットルールが適用されても、証拠金の額を上回る損失が生じることがあります。

特に少額資金でレバレッジの高い取引をする場合は、追証の発生リスクがあることに留意してください。

追証を防ぐゼロカットとは?

海外FXに追証がないのは、業者がゼロカットを採用しいるからです。ゼロカットとは、相場が急変動して口座残高がマイナスになった場合に、そのマイナス分を業者が補填することを指します。

一方、国内FXでは金融商品取引法により、顧客の損失を補填する行為が禁止されているため、ゼロカットが適用されません。

第三十九条 金融商品取引業者等は、次に掲げる行為をしてはならない。

引用:e-Gov「金融商品取引法」

二 有価証券売買取引等につき、自己又は第三者が当該有価証券等について生じた顧客の損失の全部若しくは一部を補填し、又はこれらについて生じた顧客の利益に追加するため当該顧客又は第三者に財産上の利益を提供する旨を、当該顧客又はその指定した者に対し、申し込み、若しくは約束し、又は第三者に申し込ませ、若しくは約束させる行為

ゼロカットの仕組みや採用する業者については「海外FXのゼロカットとは?」を参考にしてください。

スプレッドの違い

クロス円とユーロドルのスプレッドは国内FXのほうが狭く、ユーロドルを除くドルストレートについては海外FXのほうが有利になる傾向があります。

国内FXではスプレッドが原則固定されており、主要なクロス円とユーロドルについては、各社がこれ以上狭くできない水準となっています。

一方、海外FXのスプレッドは変動方式のため、業者によってスプレッドが大きくなることがあります。

参考までに、海外FXで最狭水準のスプレッドを提供するThreeTraderと、国内FXの大手であるGMOクリック証券のスプレッドを比較します。

| 通貨ペア | ThreeTrader | GMOクリック証券 |

|---|---|---|

| USDJPY | 0.8pips | 0.2pips |

| EURUSD | 0.4pips | 0.3pips |

| EURJPY | 1.2pips | 0.4pips |

| GBPUSD | 0.6pips | 1.0pips |

| GBPJPY | 1.8pips | 0.9pips |

| AUDUSD | 0.5pips | 0.4pips |

| NZDUSD | 0.9pips | 1.6pips |

(*)ThreeTraderのスプレッドは、MT4の実測値(2024年2月1日付)に取引手数料をスプレッド換算した合計値です。GMOクリック証券は公式サイトでの公表値を採用しています。

海外FX業者のスプレッドは、ThreeTraderよりも広くなる傾向にあると考えると理解しやすいです。一方でスプレッド競争が激しい国内FX業者は、GMOクリック証券と同等と考えて問題ありません。

スプレッドに変動方式を採用する海外FXでは、口座タイプや銘柄によってスプレッドが狭い業者が異なることがあります。詳細は「海外FXのスプレッド比較」の記事をご覧ください。

スキャルピング可否の違い

国内FXではスキャルピングを禁止している業者が多いの対し、海外FXでは多くの業者が許可しています。主な理由は、後ほど紹介する発注方式の違いによるもので、これにより収益モデルが異なることが影響しています。

相対取引をする国内FX業者では、自社に不利なスキャルピングを禁止しているという否定的な意見がある一方で、この見方は一面的かもしれません。

日本では投資家保護のため、市場に過度なボラティリティをもたらす可能性がある取引全般が制限されやすくなっており、取引の自由度が低くなる傾向にあります。

スワップポイントの違い

国内FXでは3大高金利通貨として、トルコリラ・メキシコペソ・南アフリカランドが有名です。これらのクロス円に長期投資する手法が人気で、国内FX業者はキャンペーンに力を入れています。

一方で、海外FXでは高いスワップポイントをアピールする業者はほとんどありません。例として、業界大手のXMTradingとGMOクリック証券で、1万通貨を保有した場合のスワップポイントを比較します。

| 通貨ペア | XMTrading | GMOクリック証券 |

|---|---|---|

| TRYJPY | 取扱なし | 買い:32円 |

| USDTRY | 売り:249円 | 取扱なし |

| MXNJPY | 取扱なし | 買い:28円 |

| USDMXN | 売り:101円 | 取扱なし |

| ZARJPY | 取扱なし | 買い:17円 |

| USDZAR | プラススワップなし | 取扱なし |

(*)小数点部分は切り捨てています。

海外FXでは、XMTradingと同様に3大高金利通貨のクロス円を取り扱っている業者が少なく、たとえ取引できたとしてもプラススワップが付与されないことが多いです。

代わりに、ドルストレートやユーロクロスにスワップポイントが設定されていますが、為替レートや値動きの違いを考慮する必要があるため、参考程度に留めたほうが良いでしょう。

取扱い銘柄数の違い

海外FXは取り扱う銘柄が豊富で、国内FXよりもトレードチャンスを増やしやすい環境です。例として、業界大手のXMTradingとGMOクリック証券で比較します。また、通貨ペアはFXを指し、その他の商品はCFDとなります。

| 商品 | XMTrading | GMOクリック証券 |

|---|---|---|

| 通貨ペア | 55 | 20 |

| 仮想通貨 | 58 | 0 |

| 貴金属 | 5 | 3 |

| エネルギー | 8 | 5 |

| 株価指数 | 29 | 33 |

| 個別株 | 1,300 | 114(*1) |

| コモディティ | 8 | 7 |

(*1)ハイレバレッジ型ETF、ETNおよびREIT型ETFを個別株に合算しています。

株価指数を除くと、XMTradingの豊富な銘柄数が目立ちます。この傾向は、一般的に国内外のFX業者に共通しています。

海外FXでは業者の規模に関係なく、通貨ペア・貴金属・エネルギー・株価指数・個別株の取り扱いがあり、仮想通貨とコモディティ(農作物)は業者によって異なることが一般的です。

FX以外の商品の証拠金取引は、一般的にCFDと呼ばれます。海外FXでは、ゴールドやビットコインなどの人気商品を一つの口座でトレードできます。詳細は「海外FXのCFDでおすすめ業者は?」をご覧ください。

発注方式の違い

海外FXと国内FXでは、発注方式が一般的に異なります。発注方式とは、トレーダーの注文が約定し、ポジションが建てられるまでの背後にあるプロセスのことです。国内FXではDD方式、海外FXではNDD方式が主流となっています。

DD方式では、少量の取引は基本的に即時に処理されるためスプレッドが狭くなりますが、為替ディーラーが介在するため、トレーダーと利益相反の関係になりやすく、透明性の低い取引とされています。

一方、NDD方式では、注文が取引システムにより機械的に処理されるため、市場のスプレッドが直接反映されます。市場に相対する注文が出されている限り、大量の取引も約定できるなどの特徴があります。

また近年では、海外FX業者の中にはDDとNDDのメリットを組み合わせたハイブリッド方式を採用するところもあります。

海外FXで主流のNDDは、トレーダーと利益相反にならない透明性の高い取引方式です。しかし、取引条件によってはDDよりスプレッドが広がりやすいデメリットもあります。詳細は「海外FXのNDDとは?」をご覧ください。

金融ライセンスの違い

海外FXと国内FXでは、各業者が保有する金融ライセンスが異なります。そのため、監督を受ける規制当局も異なり、これが海外FXと国内FXを分けるための定義のようになっています。

- 海外FX業者:日本の金融ライセンスを保有せず、海外に拠点がある業者

- 国内FX業者:日本の金融ライセンスを保有し、国内に拠点がある業者

海外FX業者が保有する金融ライセンスには、一般的に厳しい規制がありません。そのため、アメリカのように他国の業者に自国での金融サービス提供を許可しない国を除いて、日本を含む多くの国では比較的自由にサービスを提供できます。

一方、国内FX業者は金融庁に登録し、日本の法律に従い、主に日本の居住者向けに金融サービスを提供しています。

信託保全の有無の違い

海外FX業者の中には、信託保全を採用していない場合が多く、これにより顧客資産の安全性が国内FX業者に比べて低くなるリスクがあります。

国内FX業者は金融庁の規制により、顧客資産を信託保全することが義務付けられており、業者が経営破綻した場合でも顧客資産が保全されます。

海外FX業者の中には、自主的にトレーダーの損害を補償する保険に加入しているところはありますが、業者選びに際しては、その安全性について慎重に検討する必要があるでしょう。

税金の計算方法の違い

海外FXと国内FXでは、得られた利益にかかる所得税の計算方法に違いがあります。それぞれの所得の分類は以下の通りです。

- 国内FX:先物取引に係る雑所得等

- 海外FX:雑所得

海外FXは、仮想通貨(暗号資産)取引や副業と同じ雑所得に分類されます。さらに、所得の分類に基づく課税方法が異なります。

- 国内FX:申告分離課税

- 海外FX:総合課税

国内FXに適用される申告分離課税では、他の所得とは分離して税金の計算を行うもので、所得税は一律で15%です。

一方で、海外FXには総合課税が適用され、同じ雑所得(副業の所得など)の合計に基づいて税金が計算されます。総合課税では累進課税が適用されるため、所得が増えるにつれて税率も高くなります。

| 所得金額 | 税率 |

|---|---|

| 1,000円 から 1,949,000円まで | 5% |

| 1,950,000円 から 3,299,000円まで | 10% |

| 3,300,000円 から 6,949,000円まで | 20% |

| 6,950,000円 から 8,999,000円まで | 23% |

| 9,000,000円 から 17,999,000円まで | 33% |

| 18,000,000円 から 39,999,000円まで | 40% |

| 40,000,000円 以上 | 45% |

海外FXの節税方法や確定申告に関する内容は「海外FXの税金はいくら?」を参考にしてください。

海外FXと国内FXでよくある間違い

ここでは、海外FXと国内FXでよくある間違いをご紹介します。

海外FXに関する情報が古い場合や、国内FXだから安全といった誤解があるので確認しておきましょう。

海外FXのスプレッドは国内FXより広い

海外FXはスプレッドが広いから勝てないといった口コミは、よく見られる誤解の1つです。なぜなら、近年では日本から利用できる海外FX業者でも、低スプレッドに特化した口座が提供されているからです。

しかし、国内FXのクロス円とユーロドルの狭いスプレッドには及ばないのが結論です。この点を踏まえて、実際に低スプレッドで有名な海外FX業者と国内FX業者でスプレッド比較をしてみましょう。

| 通貨ペア | TitanFX | ThreeTrader | SBI FXトレード | 外為どっとコム |

|---|---|---|---|---|

| USDJPY | 1.0pips | 0.8pips | 0.2pips | 0.2pips |

| EURUSD | 0.9pips | 0.4pips | 0.4pips | 0.3pips |

| EURJPY | 2.0pips | 1.2pips | 0.5pips | 0.4pips |

| GBPUSD | 1.0pips | 0.6pips | 0.9pips | 1.0pips |

| GBPJPY | 2.8pips | 1.8pips | 0.9pips | 0.9pips |

| AUDUSD | 0.8pips | 0.5pips | 0.8pips | 0.6pips |

(*)海外FX業者のスプレッドは、MT4/MT5の実測値(2024年2月1日付)に取引手数料をスプレッド換算した合計値です。国内FX業者は公式サイトでの公表値を採用しています。

TitanFXは海外FXで狭いスプレッドを提供する業者の一つです。ユーロドルを除くドルストレートでは、国内FXと同水準となります。

ThreeTraderは海外FXでスプレッドの狭さNo.1の筆頭にある業者です。クロス円のスプレッドは国内FXにかないませんが、ユーロドルで同水準になり、他のドルストレートでは国内FXよりも取引コストが低くなる傾向にあります。

海外FX業者の中で、狭いスプレッドの目安がTitanFXであり、最も狭いスプレッドの目安がThreeTraderであることを考慮すると、海外FXのスプレッドが国内FXより広いと一般化した意見は間違っていると言えるでしょう。

海外FXの利用は違法

結論から言うと、海外FXの利用は違法ではありません。金融商品取引法には、海外FXの利用に関する違法性は言及されていません。

日本の金融ライセンスを持たない海外FX業者が日本で営業を行うことは違法です。そして、金融庁が海外FXの利用に対して注意を呼びかけていることから、海外FXのサービスの利用が違法であると誤解されている場合があると考えれます。

「海外FXの違法性」の記事において、金融庁の見解や法律などを参考にしながら、利用者の立場に重きをおいて海外FXの違法性について解説しました。

海外FXは規制が緩い

海外FXは国内FXより規制が緩いというイメージが持たれています。しかし、日本から利用できる海外FX業者の中には、厳格なライセンスを保有する業者があります。

例えば、国際的に最も厳しいとされる英国金融行動監視機構(FCA)から取得していたり、これに準じた規制基準にある金融ライセンスをグループ会社が保有し、その知見を共有してグループ全体で法令遵守を行なっていると考えられる海外FX業者も複数あります。

具体例として、業界最大手であるXMがグループ会社を通じて保有する金融ライセンスは確認しましょう。

| XMグループ | 監督当局(ライセンス番号) |

|---|---|

| Tradexfin Limited | セーシェル金融サービス庁(SD010) |

| Fintrade Limited | モーリシャス金融サービス委員会(GB20025835) |

| Trading Point of Financial Instruments UK Limited | 英国金融行動監視機構(705428) |

| Trading Point of Financial Instruments Ltd | キプロス証券投資委員会(120/10) スペイン国家証券市場委員会(2010157773) イタリア企業および取引委員会(3046) ベリーズ国際金融サービス委員会(000261/309) |

| TRADING POINT OF FINANCIAL INSTRUMENTS PTY LTD | オーストラリア証券投資委員会(443670) |

| Trading Point of Financial Instruments Ltd. | ドイツ連邦金融監督局(10124161 ) |

また、近年では日本から利用できる海外FX業者を監督する一部の規制当局において、監督を強化する動きが見られます。

金融ライセンスを取得している海外FX業者は、規制当局による監督下で経営をしているため、一定の安全性が保たれています。

海外FXは顧客資産が保護されない

海外FXに関しては、信託保全が義務付けされていないため危険といった意見があります。これは信託保全の有無だけに焦点を当てており、海外FX業者が自主的に行なっている補償を完全に無視しています。

まず、多くの海外FX業者では、信託保全を行なっていないものの、顧客資産をFX業者の運用資金と異なる口座で管理する分別管理が採用されています。

仮に業者が倒産してもユーザーと業者の資産は分けて保管されているので、完全に保護されて全額を回収できる可能性が残ります。

加えて、トレーダーが被った損害を補償する保険へ加入する業者が複数あります。例えば、AXIORY・TitanFX・ThreeTraderが加盟する補償機関(The Financial Commission)は、トレーダーと業者における紛争を無償で仲裁しており、必要に応じて最大2万ユーロをトレーダーに補償しています。

海外FX業者が信託保全を行わない理由や、一部の業者が加盟する補償機関の概要については、「海外FXは信託保全がない?分別管理と安全な業者の選び方」を参考にしてください。

海外FXのハイレバレッジは危険

海外FXはハイレバレッジだから危険とされる意見もありますが、実際に取引で使われている有効レバレッジと、口座で使える最大レバレッジとの区別ができていない場合が多いです。

- 有効レバレッジ:ポジションを建てるために実際に使われるレバレッジの倍率

- 最大レバレッジ:口座で使える最も高いレバレッジの倍率

ハイレバレッジ自体が危険なわけではなく、高い有効レバレッジで取引を行うことがリスクを増加させ、危険性を高めるというのが正確な考え方です。有効レバレッジは、トレーダーがポジションサイズを自己管理するためのものです。

ハイレバレッジが危険なわけではなく、高い有効レバレッジで取引を行うことがリスクを増大させ、危険を伴うというのが正しい考え方になります。有効レバレッジは、トレーダーがポジションサイズを自己管理するものです。

最大レバレッジは口座で使えるレバレッジの上限を示し、より大きな取引の余地を提供します。

海外FXは入出金が遅い

海外FXは、海外の口座との入出金になるため、資金の移動が遅く不便といったイメージを持たれるかもしれません。

しかし、海外FX業者は複数の入出金方法に対応しており、国内FXと比較しても、ストレスの少ない入出金スピードを実現しいます。

海外FXでは、出金トラブルが話題になることがあるので、ここでは出金方法と目安になる着金時間を確認しましょう。

| 出金方法 | 着金までの時間 |

|---|---|

| 国内銀行送金 | 1~3営業日 |

| オンラインウォレット | 即時~1営業日 |

| クレジットカード | 7~30日 |

| 仮想通貨 | 即時~2営業日 |

オンラインウォレットと仮想通貨は、ユーザーのウォレットに着金するまでの時間です。そこから銀行などへ出金する場合には別途時間がかかります。

クレジットカードは入金時のカード決済をキャンセルするという処理により日数を必要とします。

また、X(旧Twitter)で「業者名 + 出金」や「業者名 + 着金」と検索すると、現役トレーダーによる出金報告を確認できます。

海外FXのメリット

ここでは、海外FXを使って取引する具体的な5つのメリットをご紹介します。

海外FXの取引条件の有利な点を詳しく確認しましょう。

少額資金からトレードを始められる

海外FXを始める多くの方が、少額資金からトレードを始められることが主な理由になっているでしょう。なぜなら、海外FXは国内FXより最大レバレッジが遥かに高く、取引に必要な資金(必要証拠金)が少なく済むからです。

例えば、主要通貨ペアを10万通貨で取引する場合、海外FX(レバレッジ1,000倍)と国内FX(レバレッジ25倍)では、必要証拠金に大きな差があります。

| 銘柄 (換算レート) | 海外FX レバレッジ1,000倍 | 国内FX レバレッジ25倍 |

|---|---|---|

| USDJPY (145.373) | 14,530円 | 581,490円 |

| EURUSD (1.08722) | 15,800円 | 632,200円 |

| GBPUSD (1.27337) | 18,510円 | 740,450円 |

| AUDUSD (0.64039) | 9,300円 | 372,380円 |

| USDCAD (1.35495) | 14,530円 | 581,410円 |

上記の通り、ドル円の取引には国内FXで約60万円の証拠金が必要ですが、海外FXでは約1万5千円ほど済みます。

海外FXでは余剰資金を作りやすく、ロスカットされにくいトレードをしたり、他の銘柄へのトレード資金とし充てるなど、多様なトレード戦略を取りやすくなります。

ゼロカットで追証の心配がない

海外FXでは、口座へ入金した金額以上の損失を負担しないで済むメリットがあります。

なぜなら、海外FXではゼロカットが採用されており、口座残高を超える損失(マイナス残高分)は業者が補填するからです。

一方、国内FXではゼロカットが採用されていないため、口座残高を超える損失が発生した場合、追証として不足分の支払いが必要です。

つまり、国内FXでは口座へ入金した金額を超える損失が発生するリスクがあります。

取引の自由度が高い

海外FXは取引の自由度が高いというメリットがあります。これは、海外FX業者がディーリングデスク(DD)を介さないNDD方式を主要な発注方式として採用しているためです。

NDD方式では、業者が仲介せずに直接市場にアクセスし、通貨ペアだけでなくさまざまな金融商品を売買できるため、スキャルピングや自動売買(EA)ついて基本的に制限がありません。

一方で、国内FXでは為替ディーラーが注文を管理するDD方式が採用されており、この方式では自社に不利なスキャルピングに制限をかけることがあります。

このように、どのようなトレードスタイルにも柔軟に対応できる点は、海外FXの強みです。

ボーナスキャンペーンが豊富

海外FXは、未入金の状態で受け取れる新規口座開設ボーナスや入金ボーナスなど、多彩なキャンペーンが各社で実施されています。

国内FXでもキャンペーン自体はあるものの、法律上の規制が厳しいため、多くの場合、取引金額に応じたキャッシュバックや抽選形式のキャッシュバックの提供が多いです。

一方で、海外FX業者のボーナスはトレード資金として使用できるクレジットで付与されることが一般的です。クレジットを使用した取引で得た利益は出金することもできます。

海外FXの開始を検討している方は「海外FX口座開設ボーナスおすすめ比較」をぜひご覧ください。入金不要で無料でトレードが可能になるので、海外FXに挑戦する際に活用してみてください。

複数商品を同じ口座で取引できる

海外FXで取引できるのは、FXの通貨ペアだけではありません。

株価指数、貴金属、原油など、他の市場の商品も同じ口座で取引できるのが一般的です。

CFDでは、FXで磨いたトレードスキルを活用して、ボラティリティが高い市場や通貨ペアとの関係性を考慮した取引ができます。

また、近年では仮想通貨や個別株の取り扱いも増えてきており、少額資金から複数商品を取引したい方にも海外FXは人気です。

海外FXのデメリット

ここでは、海外FXの安全性と税金に関するデメリットをご紹介します。

金融庁に監督されていない

海外FXのデメリットとして、全ての業者が金融庁に監督されていないことが挙げられます。

金融庁の役割の一つは、資産形成を通じた日本国民の福祉の向上があり、これには市場の公正性・透明性と活力の両立を日本の法律の下で目指すことが含まれます。

よって、国内FX業者を利用すると、信託保全を含む複数の規制の遵守が検査されるため、安全性の面でメリットがあります。

一方、日本の法律の規制を受けない海外FXでは、トラブルが発生した場合に全て自己責任です。利用する際には、特有のリスクをある程度理解しておく必要があります。

しかし、海外FXのハイレバレッジとゼロカットは金融庁に未登録だからこそ可能になっており、国内FXでは実現できない強みとなっています。

日本以外の「17種類の金融ライセンスの特徴や海外FX業者が取得する理由」を解説しましたので、宜しければご参考ください。

悪質な出金拒否がある

多数ある海外FX業者の中で、一部には悪質な出金拒否を行うことがあります。

悪質な出金拒否とは、正当な理由なしに取引の利益をキャンセルしたり、最悪の場合には入金した元本さえ出金できない状況を指します。

もちろん、国内FXと海外FXのどちらにおいても、顧客が不正行為をした場合、利用規約に基づいて出金が拒否されることがあります。

悪質な出金拒否の被害に遭わないため、海外で金融ライセンスを取得している業者を選ぶことが重要です。

海外FXで出金拒否になる原因と対処法については、「海外FXで出金拒否されたら?」にまとめています。トレード以外で余計な心配をすることなく、安心して海外FXを利用するための参考にしてください。

税金が高くなりやすい

海外FXを個人で利用する場合は、国内FXと異なり所得税率が高くなりやすいことがデメリットです。

しかし、所得税率が上がるのは、年間の総利益(雑所得分の合計)が多い場合に限られます。

海外FXで十分に稼ぐことができれば、法人を設立して法人口座を利用することで税負担を減らし、税金に関するデメリットを改善できます。

法人化するタイミングや、法人口座で得た利益の税金対策については、「海外FXの法人口座で税金対策」にまとめています。将来への備えとして、参考にしてください。

国内FXのメリット

ここでは、国内FXのメリットとして以下の4つをご紹介します。

トレード環境では海外FXの方がメリットが多かったものの、制度の適用やユーザーへの優遇に関しては、国内FXにも多くのメリットがあります。

悪質業者の数が少ない

国内FXで金融庁に登録されている業者を利用すれば、悪質な業者である可能性は非常に低くなります。

なぜなら、金融庁が発行する金融ライセンスが、世界的にも高い信頼性を持っているためです。

さらに、FX業者との間でトラブルがあったとしても、日本の法律に基づいて問題解決ができるというメリットもあります。

税率が固定されている

国内FXでは、どれだけ稼いでも所得税率が固定されるというメリットがあります。これは、国内FXで得た利益に申告分離課税が適用されるからです。

(1)差金決済による差益が生じた場合

引用:国税庁「No.1521 外国為替証拠金取引(FX)の課税関係」

他の所得と区分し、「先物取引に係る雑所得等」として、所得税15パーセント(他に地方税5パーセント)の税率で課税されます(申告分離課税)。

申告分離課税では、所得税は15%、住民税は5%で、所得が増えても税率は変わりません。

一方で、海外FXの利益は雑所得として扱われ、総所得が増えるほど税率が高くなる累進課税が適用されます。

損失繰越ができる

国内FXでは、損失繰越ができることもメリットです。

損失繰越とは、本年分の損失を確定申告で控除しきれない場合、余剰分を翌年以降の利益から控除できる制度になります。

一方、海外FXを利用する個人口座では損失繰越ができません。海外FXで損失繰越を利用するためには、法人口座を開設する必要があります。

損失繰越により、当年の損失を未来の利益に対して控除することで、長期的な税負担の軽減が可能になります。

日本語サポートが万全

海外FXでは、取引条件が優れている業者であっても、日本語サポートが不十分なことがあります。

海外FX初心者の方にとって、口座開設の手続きや取引ツールの使い方で困ったときに、迅速かつ丁寧な日本語でのサポートが受けられると安心です。

この点では、国内FXは完全な日本語サポートでユーザーの疑問を解消してくれます。

国内FXのデメリット

ここでは、海外FX業者のデメリットとして以下4つをご紹介します。

海外FXと比較すると、取引方法の制限や仕様の違いなどが国内FXのデメリットの原因となっています。

取引方法に制限が多い

国内FXは、海外FXと比べて取引方法に制限が多いというデメリットがあります。

スキャルピングや両建てなどの取引に制限がある場合が多く、海外FXに比べ取引の自由度が低いことが欠点です。

また、取引プラットフォームについても、各社で独自のシステムを採用していることが多く、インジケーターの設定の共有やEA(自動売買)が使えないデメリットもあります。

スプレッドは「原則」固定

国内FXのスプレッドは原則固定であり、提示されたスプレッドより狭くならないことがデメリットになり得ます。

一方、海外FXの変動スプレッドであれば、スプレッドが広がりやすい特定の時間帯を除き、より狭いスプレッドで取引コストを抑えられることがあります。

例えば「Exnessのゼロ口座」では、取引時間の95%の時間帯で30銘柄がゼロスプレッドで固定されます。海外FX業者の特徴を理解して使い分けることで、取引コストの削減が可能です。

少額資金で稼ぐのが難しい

国内FXの最大レバレッジが25倍に制限されているため、短期間に大きく稼ぎにくいことがデメリットとされます。

利益は取引数量によって大きく変わるため、国内FXでは少額取引での資金効率が低くなりやすいです。

- 国内FXでは、最大25倍のレバレッジにより、資金の25倍まで取引可能

- 海外FXでは、1,000倍のレバレッジにより、資金の1,000倍まで取引可能

一方で、海外FX業者であればレバレッジの規制が緩いため、同じトレード資金でもレバレッジを活用した幅広い取引戦略を採用しやすくなります。

追証による実質の借金がある

国内FXの追加証拠金(追証)の制度により、実質的に借金が発生するリスクがあります。

国内FXの追証とは、相場の急変動などによって口座残高を超える損失が発生した際に、その不足分を支払う必要があることを指します。

口座残高を超える損失が発生した状態では、一時的にFX業者がその損失を肩代わりしていることになるため、追証は実質的な借金と言えます。

一方、海外FXでは追証のないゼロカット制度が一般的なので、取引によって借金が発生することはありません。

最後に「海外FXと国内FXでどっちが良い?」の質問に対して、それぞれおすすめの人の特徴を紹介します。

海外FXがおすすめな人

海外FXを特におすすめする人は、以下の3つの特徴をもつ方です。

少ない自己資金で短期間に大きく稼ぎたい人

海外FXでは、主要な業者であれば、どこでも400倍以上のハイレバレッジが利用できます。さらに、一部の業者でもらえる口座開設ボーナスを活用すれば、自己資金がゼロ円であっても短期間で大きく稼げるチャンスが広がります。

例えば、海外FX業者のXMは、最大1,000倍のレバレッジと複数の高額ボーナスを提供しており、これが海外FX初心者を含む多くのトレーダーに選ばれる理由となっています。

| サービス | 内容 |

|---|---|

| 最大レバレッジ | 1,000倍 |

| 口座開設ボーナス | 13,000円分 |

| 100%入金ボーナス | 上限500ドル相当 |

| 20%入金ボーナス | 上限10,000ドル相当 |

XMであれば少ない自己資金を使うことなく、口座開設ボーナスにハイレバレッジをかけて大きな勝負を仕掛けることもできます。

ただし、短時間でボーナス分を失う可能性もあるので、最初は小さな取引から始めて、ゆっくりと資金を増やしていく方法もおすすめです。

自己資金がゼロ円でも海外FXを始める方法については、「海外FXはいくらから?」におすすめの業者とともに解説していますので、ぜひ参考にしてください。

複数の銘柄を効率よくトレードしたい人

海外FXでは通貨ペアだけでなく、多くの業者が仮想通貨(暗号資産)・貴金属・エネルギー・株価指数・個別株・コモディティを取り扱っています。

また、取引ツールのMT4/MT5を使用することで、一つの画面からほぼ全ての銘柄をトレードできるようになります。

上の画像は、パソコン版のMT5に表示されたドル円チャートの一部(③)です。ビットコインのチャートに変更したい場合は、検索欄(①)でBTCUSDなどを入力し、銘柄リストから選択(②)すると、③のチャートがビットコインに切り替わります。

国内FXのようにCFD取引専用の口座を開設したり、異なる取引ツールを使い分ける手間が省けます。さらに、海外FXでは売買できる銘柄数が多いため、より得意なチャートパターンを見つけやすくなり、トレードの成績が向上するでしょう。

複数の銘柄でトレードしたい人には、テクニカル分析から売買まで一つのMT4/MT5で行える海外FXがおすすめです。

追加証拠金のリスクを負いたくない人

海外FXでは通常、全ての取引にゼロカットが適用されるため、追加証拠金が発生することはありません。

国内FXで、週末のポジション持ち越しによる窓開けリスクや要人発言などによる急激な価格変動により、ロスカットを超えて口座残高がマイナスになる不安を感じた経験はないでしょうか。

ロスカットが間に合わない相場では、価格が一方的に動き、損失が急激に拡大する非常事態が発生します。2015年1月のスイスフランショックのような出来事は稀ですが、市場ではいつでも起こり得ます。

追加証拠金のリスクを負いたくない人にとって、ゼロカットシステムを提供する海外FXは、万が一のリスクへの保険としておすすめできます。

海外FX初心者の方でも安心して利用できる「海外FX業者のおすすめランキング」を紹介していますので、ぜひ参考にしてください。

国内FXがおすすめな人

国内FXを特におすすめする人は、以下の3つの特徴を持つ方です。

クロス円のスキャルピングをする人

国内FXのクロス円の主要銘柄では、海外FXよりも遥かに狭いスプレッドが提供されています。ドル円は0.2pips、ユーロ円は0.3~0.5pipsで固定されていることが多く、スキャルピングをする人に最適です。

海外FXでは0pipやそれに近いスプレッドを提供する業者もありますが、取引手数料がかかることが多いので注意してください。手数料がある場合、スプレッドに換算して実質的なコストを計算すると、しばしば国内FXよりも広くなります。

一方で、約定力を考慮していないことに留意しましょう。国内FXで大量の注文が拒否される場合は他の業者を試すか、それでも上手くいかなければ、海外FXでクロス円のスキャルピングを検討すると良いでしょう。

本格的なトレードで大口注文をする将来に備える際、「海外FXの約定力比較ランキング」を参考にしてみてください。約定力の詳細や約定拒否と滑りが少ない業者をまとめています。

スワップポイントで稼ぎたい人

スワップポイントで稼ぎたい人には、国内FXがおすすめです。トルコリラ・メキシコペソ・南アフリカランドなどの高金利通貨を含む、政策金利や市場動向に基づき選ばれた銘柄で、魅力的なスワップポイントを国内FX業者が提供しています。

スワップポイントを利用した投資は、多くの場合、長期戦略を要します。多くの投資家は、親しみやすい日本円で取引したいと考えるでしょう。加えて、国内FX業者が提供するレポートは、対象国の政治・経済状況を理解しやすいメリットがあります。

国内FXは、日本の法律で守られた安心して長期投資できる環境と、日本人にとって理解しやすい情報提供が魅力です。

業者の安全性を重視する人

業者の安全性を重視する人は、国内FXを選択してください。金融庁の監督下で厳しい検査をクリアしており、リスク管理体制もしっかり整えています。

また、全ての国内FX業者は信託保全を実施しているため、業者が倒産するような事態が発生しても資産保全が前提となります。

海外FX業者は金融庁に登録しないことで、ハイレバレッジ・ゼロカット・豪華ボーナスという3つのサービスを提供できます。これらに魅力を感じない方には、国内FX業者がおすすめです。

海外FXと国内FXの違いに関するよくある質問

海外FXと国内FXの違いを比較した際によくある質問をまとめました。

- 海外FXと国内FXの違いは?

-

海外FXと国内FXの主な違いには、最大レバレッジ、ボーナス、追加証拠金、スプレッド、スキャルピングの可否、スワップポイント、取扱い銘柄数、発注方式、金融ライセンス、顧客資産の管理方法、税金の計算方法などがあります。

- 海外FXと国内FXどっちがおすすめ?

-

トレード資金が少ない場合、レバレッジやボーナスを利用できる海外FXがおすすめです。一方で、国内FXは主要通貨ペアを原則固定の低スプレッドで取引したい方や、25倍のレバレッジで取引するのに十分な資金がある方におすすめします。

- 海外FXで口座開設する際に審査はありますか?

-

海外FXで口座を開設する際に、通常、所得の額に関する審査はありません。しかし、本人確認のために提出する書類については審査があります。

- 日本から海外FXを利用することは違法ですか?

-

いいえ、日本から海外FXを利用することは違法ではありません。海外FX業者が日本居住者を対象に勧誘や営業する行為が禁止されています。

- 海外FXのレバレッジが高いのはなぜですか?

-

海外FX業者は金融庁の規制対象外にあるため、日本で定められている最大25倍の制限を超える高いレバレッジを設定できます。そのため、トレーダーが少額から取引できるように、高いレバレッジを提供しています。

コメント