ハイレバレッジで一攫千金と都合の良さそうな話ばかりで、海外FXに対して怪しいと思われる方も多いのではないでしょうか。

筆者自身も海外FXを使い始めて7年目になりますが、メリットばかりが独り歩きしていると思います。

海外FXには入出金コストや悪質業者による出金拒否など、いくつかのポイントに注意が必要です。

そこで本記事では、実際に海外FXを使う際の注意点を分かりやすくまとめました。

| 海外FXのメリット | 海外FXのデメリット |

|---|---|

| ハイレバレッジ取引が行える ゼロカットにより追証を抱える心配がない 豊富なボーナスが利用できる 取引銘柄が豊富 MT4・MT5が利用できる 約定力・注文執行率が非常に高い | 取引コストが高くなる 税金が高くなる可能性がある ハイレバレッジ取引で大きな損失を出す可能性もある 日本の法律が適用されない 入金・出金ルールが複雑 信託保全がない業者が多い 日本語対応がない業者がある 金融ライセンス未所持の悪質な業者もある |

海外FXの中でも安心して使えて初心者向けの業者を選びたい方は「海外FXのおすすめ業者ランキング」を参考にしてください。失敗しない口座の選び方も解説しています。

海外FXの注意点は9つ

海外FXに関する注意点は下記の9つがあります。

ここでは海外FXの注意点をそれぞれ詳しく解説していきます。

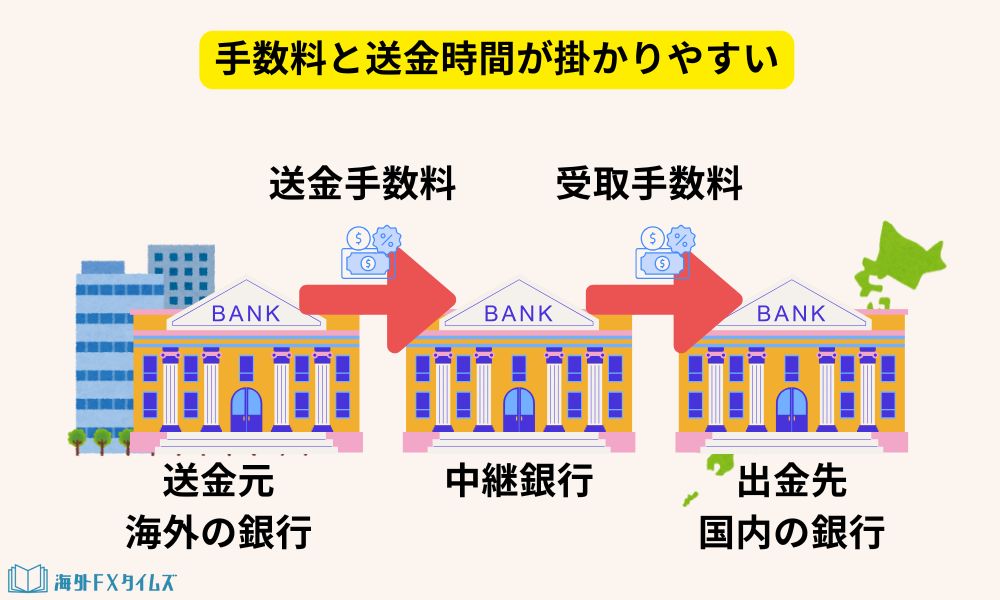

入出金に時間とコストが掛かりやすい

海外FXでは、入出金と時間とコストが掛かりやすいという注意点があります。

なぜなら、海外FX業者は、国外に拠点があるため、入出金に海外銀行送金を使うことになるからです。

海外銀行送金では、業者側の入出金手数料に加えて、銀行側で最低でも2,500円以上の手数料が発生します。

さらに、海外銀行送金は着金まで3日~1週間程度と時間が掛かりやすいです。

海外FXを利用する際は、着金の早い送金代行業者との提携や入出金手数料を無料化している業者を選ぶことでコストが節約できます。

出金拒否(利益の取り消し)のリスクがある

海外FXに限った注意点ではありませんが、出金拒否(利益の取り消し)のリスクがあります。

具体的に、海外FXで出金拒否となるのは下記の2パターンです。

トレーダーが利用規約に違反した

海外FX業者の利用規約に違反した場合、出金拒否(利益の取り消し)がペナルティとして行われます。

利用規約に違反する例は以下の3つケースが多いです。

- 複数口座間の両建て

- 高頻度でサーバーに過剰な負荷をかける取引

- ボーナスの悪用や複数アカウントの開設

一般的な取引方法なら出金拒否となることはありません。

ただし、複数の口座を利用している場合は、意図せずに複数口座間の両建てを行ってしまう可能性もあるので注意しましょう。

悪質業者から不当に出金拒否

悪質な海外FX業者では、正当な理由なく出金拒否が行われています。

最悪の場合、元本の引き出しもできなくなる可能性もあるため注意が必要です。

実際に一部の海外FX業者で資金の持ち逃げが発生しています。

海外FXを使うなら、信頼性・安全性の高い業者を選ぶことが重要です。

スプレッドが全体的に広い

海外FXは全体を通してスプレッドが広い傾向があります。

スプレッドは、実質の取引コストであり、スプレッドが狭いほど勝ちやすい価格で取引が可能です。

そこで、海外FXで低スプレッドを実現するには、低スプレッドが強みの業者・口座タイプをしっかり知っておくことが大切になります。

ハイレバレッジで取引できてしまう

海外FXは過剰にリスクを取り過ぎないように注意しましょう。

なぜなら、海外FXでは最大1,000倍以上のハイレバレッジで取引が行えるからです。

本来、レバレッジは高いほど資金が少なくても取引できるメリットしかありません。

しかし、損切りなどリスク管理をせずに、ハイレバレッジ取引を行うと大きく損失が発生するリスクがあります。

- 損切りする価格を決め、許容できる損失額を決めておく

- 無理なロット数で取引せず、負けても許容できる損失額に抑える

- 根拠を持って取引を行い、無理にロット数を上げない

日本語・日本居住者をサポートしていない場合もある

海外FX業者は日本語に対応していない場合が多いです。

具体的には、下記のように日本語非対応のケースがあります。

- 公式サイトから提供サービスまで全て日本語表示がない。

- 日本語版サイトは翻訳ソフトを使っていて不自然な文章になっている。

- 日本語のサポート窓口がない・翻訳ソフトでスタッフが対応している。

日本語に対応していない海外FX業者では、利用規約の把握なども難しくなるため、非常に使いづらいことが難点です。

また、十分な英語力のある方でも、そもそも日本居住者の口座開設ができない海外FX業者もあるので注意しましょう。

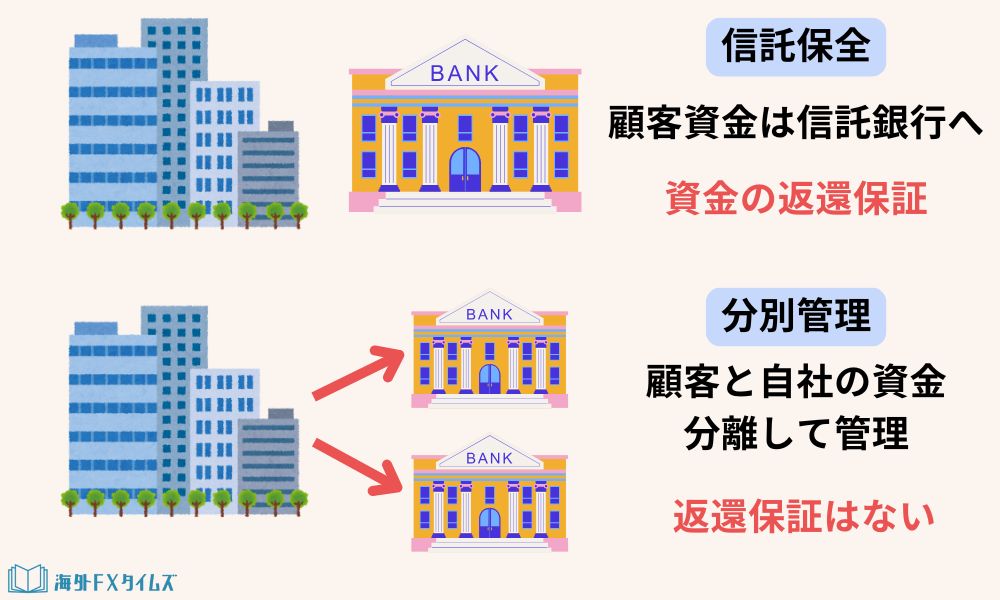

信託保全の採用の業者は少ない

海外FXは信託保全を採用している業者が少ないです。

海外FX業者の多くは、顧客資金の管理方法として分別管理を採用しています。

- 信託保全:顧客資金を信託銀行に預け、業者が破綻しても全額返還される仕組み。

- 分別管理:顧客資金と業者資金を分けて管理するだけで、破綻時の返金は保証されない。

分別管理も安全性の高い顧客資金の管理体制です。

ただし、分別管理そのものに資金の返還保証はありません。

海外FXを安全に利用するには、他に賠償責任保険に加入している業者を選び、その補償額の範囲で取引するといった方法もあります。

金融ライセンス未取得の悪質業者に注意

悪質業者を避けるには、金融ライセンスの取得状況を調べるのが手っ取り早いです。

海外FX業者であっても、拠点を置く国の規制にしたがって、他国の金融当局から認可を受ける必要があります。

金融ライセンスを取得していない海外FX業者は、公的機関から安全性の裏付けがありません。

稼ぎが多いと税金が高い

海外FXに関しても、利益が出たら確定申告と納税が必要です。

下記の基準を上回る所得は必ず確定申告をしましょう。

- 給与所得者:年20万円超の利益があれば確定申告が必要

- 個人事業主・無職:他の所得と海外FXの利益の合計が年48万円超なら確定申告が必要

また、注意点として海外FXは国内FXとは異なる税制が適用されます。

海外FXの利益は雑所得に分類され、所得合計が大きいほど所得税が高くなる、累進課税の対象です。

| FXの税金 | 国内FX 申告分離課税 | 海外FX 累進課税 |

|---|---|---|

| 税率 | 一律 | 給与などの他の所得との 合計で算出 |

| 所得税 | 15% | 5%~45% |

| 住民税 | 5% | 10% |

トレードの年間収支が概ね700万円を超えると国内FXよりも税率が高くなるため、法人口座を検討するなど、節税が意識されます。

海外FX業者を選びの注意点|7項目

海外FX業者を選ぶ際の注意点としては下記の7項目があります。

国内FXの利用経験があっても、海外FXは選び方を押さえておかないと、無駄に高い手数料を支払ったり、悪質業者から資金を持ち逃げされるリスクがあります。

しっかりとポイントを押さえて、安心かつ有利な海外FX業者でトレードしましょう。

金融ライセンスの取得状況

まずは悪質業者を避けるために、海外FX業者の金融ライセンスの取得状況を確認しましょう。

日本から口座が開設できる金融ライセンスでは下記が挙げられます。

- モーリシャス金融サービス委員会(FSC Mauritius)

- セーシェル金融サービス庁(FSA Seychelles)

- バヌアツ金融サービス委員会(VFSC)

- ベリーズ国際金融サービス委員会(FSC Belize)

これらの金融ライセンスでは、顧客資金の分別管理が義務化、一部は賠償責任保険への加入も必須となっているため、一定の安全性があります。

スプレッド&取引手数料のコスト

有利な価格で取引をするために、海外FX業者でもスプレッドと取引手数料の確認は欠かせません。

| 項目 | ここがポイント |

|---|---|

| スプレッド | 買値と売値の差で狭いほど有利な価格で取引できる。 |

| 取引手数料 | 低スプレッドに特化した口座では取引手数料が発生する。 |

| 取引コスト | スプレッド+取引手数料の合計を取引コストとして考える。 |

初心者の場合、どうしても「取引手数料が無料=コストが安い」と誤解しやすいです。

しかし、多くの低スプレッドに特化している海外FX口座の場合は、取引手数料を実質のスプレッドとして考えても、取引コストは安く抑えられます。

入出金ルール・決済手段

海外FXで入出金をスムーズに行うには、入出金ルールの確認が必要です。

海外FX業者の入出金ルールは以下の様な例が挙げられます。

- 入金分は入金時と同じ手段で出金する

- 最低入金額以上の金額から入金する

- 最低出金額以上の金額から出金する

- 海外FXのアカウントと同一名義の入出金方法を使う

- 複数の手段で入金した場合に出金方法の優先順位がある

海外FXを利用する際は、入出金ルールが自分にとって不便なものでないか確認しておくと良いでしょう。

また、国内銀行送金やオンラインウォレットといった入出金に対応している海外FX業者は、入出金手数料が無料・着金も早いといったメリットがあります。

取引ルール・制限

取引ルールや取引方法に制限がないかは、海外FX業者を選ぶ際に抑えておきたい注意点です。

具体的には下記の取引ルールや制限が業者によっては設けられています。

- 〇〇分以内でポジションを決済するスキャルピングが禁止

- ボーナスに申し込むと口座の最大レバレッジが制限される

- 週末・週明けの窓を狙った取引を繰り返す行為を禁止

特に気を付けたいのは、ボーナスキャンペーンを利用した場合の取引に制限がないかです。

ボーナスを利用すると最大レバレッジが制限されたり、一定金額まで利益がなければ出金できないといった制限があるケースもあります。

ボーナスの利用規約には注意しましょう。

レバレッジ制限の基準と時間

海外FXの強みであるレバレッジを最大限に活用するには、レバレッジ制限の基準と制限される時間を確認しておきましょう。

海外FXのレバレッジ制限ルールのパターンを下記の表にまとめました。

| レバレッジ制限の種類 | 内容 | どんな人に合っている? |

|---|---|---|

| 口座残高によるレバレッジ制限 | 口座残高が大きいほど最大レバレッジは低く制限される。 | 少額資金でレバレッジを効かせたい方 |

| 取引金額によるレバレッジ制限 | 取引金額(ポジションサイズ)が大きいほど最大レバレッジが低く制限される。 | 運用資金が大きいが低ロットで運用したい方 |

| 時間帯によるレバレッジ制限 | 経済指標の発表前後・週明けと週末の市場が閉まる・開く時間帯で最大レバレッジが低く制限される。 | 経済指標を狙った取引や早朝の取引をしない方 |

多くの海外FX業者では「口座残高によるレバレッジ制限」と「取引金額によるレバレッジ制限」のどちらかが採用されています。

自分が取引するロット数や資金力に応じて、レバレッジ制限の影響が少ない海外FX業者を選びましょう。

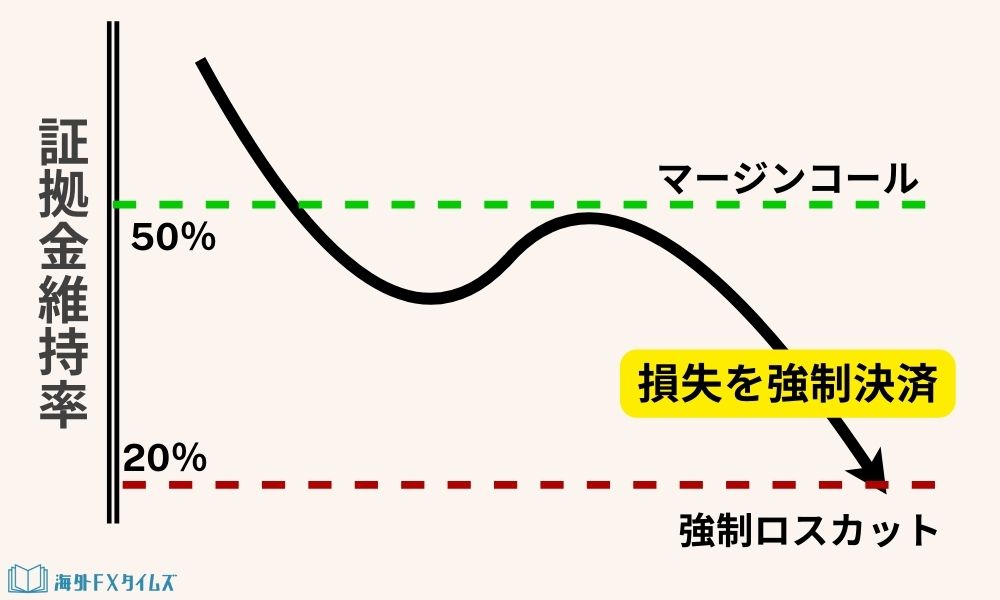

強制ロスカットのタイミング

ポジションの含み損が大きくなり、口座残高の一定割合に達すると強制ロスカットが発動します。

強制ロスカットとは、文字通り強制的にロスカット(損失を決済)する仕組みです。

具体的な強制ロスカット水準は海外FX業者によって異なるため注意が必要になります。

例えば、他社だとポジションが維持できていたロット数でも、今の口座では強制ロスカットされて資金を失ったというトラブルも起きる可能性があります。

証拠金通貨の種類

海外FXを使う際は、自分が納税する国の通貨が証拠金通貨に使える業者を選ぶ方が良いでしょう。

例えば、日本円で納税する場合に、証拠金通貨が米ドルだと納税分を日本円に変えるため、為替手数料が発生します。

さらに、為替の変動も考慮しなければなりません。外貨を集める理由がない限り、自国通貨=証拠金通貨で使える海外FX業者を選びましょう。

初心者も安心|大手海外FX業者3選

ここでは、初心者でも利用できる大手の海外FX業者を3社に厳選してご紹介します。

海外FXの注意点は分かったけど、自分で安全な業者が選べるか不安といった方は、これらの大手海外FX業者から選んでみましょう。

XMTrading(エックスエム)

| 項目 | 内容 |

|---|---|

| 金融ライセンス | セーシェル金融庁:登録番号 SD010 モーリシャス金融サービス委員会:登録番号 GB20025835 |

| 最大レバレッジ | 1,000倍 |

| スプレッド | スタンダード口座:1pips~ ゼロ口座:0pips~ |

| 取引手数料 | スタンダード口座:無料 ゼロ口座:1ロット片道5ドル |

| 強制ロスカット水準 | 証拠金維持率20% |

| 証拠金通貨の種類 | USD・EUR・JPY |

| ボーナスキャンペーン | 新規口座開設ボーナス:13,000円相当 100%入金ボーナス:最大500ドル相当 20%入金ボーナス:最大10,000ドル相当 ➤XMTradingのボーナス詳細を確認 |

XMTrading(エックスエム)は、ボーナスキャンペーンの豊富さと信頼性の高さから初心者におすすめの海外FX業者です。

母体となるXMグループでは、英国金融行動監視機構(FCA)などの難関金融ライセンスを取得しています。

また、日本居住者の利用者数が多く、初心者でも安心して利用することが可能です。

新規ユーザーは13,000円相当のボーナスで未入金の状態で取引を始められます。

Vantage Trading(ヴァンテージ)

| 項目 | 内容 |

|---|---|

| 金融ライセンス | バヌアツ金融サービス委員会:登録番号 700271 |

| 最大レバレッジ | 2,000倍 |

| スプレッド | スタンダード口座:1.5pips~ ECN口座:0pips~ |

| 取引手数料 | スタンダード口座:無料 ECN口座:1ロット片道3ドル |

| 強制ロスカット水準 | 証拠金維持率10% |

| 証拠金通貨の種類 | USD・JPY |

| ボーナスキャンペーン | 新規口座開設ボーナス:15,000円相当 120%入金ボーナス:最大150万円相当 ➤Vantage Tradingのボーナス詳細を確認 |

Vantage Trading(ヴァンテージ)は、総合的な取引条件のバランスとボーナスの両立が魅力の海外FX業者です。

低スプレッドを重視すると受け取れない場合も多いボーナスが、Vantage TradingのECN口座で受け取れます。

例えば、Vantage Tradingの入金ボーナスを使えば、最大150万円相当のトレード資金を追加で手に入れつつ、ECN口座の低スプレッドで取引が可能です。

\1.5万無料ボーナス+最大300万円入金ボーナス!/

Exness(エクスネス)

| 項目 | 内容 |

|---|---|

| 金融ライセンス | セーシェル金融庁:登録番号 SD025 |

| 最大レバレッジ | 無制限 |

| スプレッド | スタンダード口座:0.2pips~ ゼロ口座:0pips~ |

| 取引手数料 | スタンダード口座:無料 ゼロ口座:1ロット片道3.5ドル~ |

| 強制ロスカット水準 | 証拠金維持率0% |

| 証拠金通貨の種類 | USD・EUR・JPYその他 60種類以上の通貨に対応 |

| ボーナスキャンペーン | なし |

Exness(エクスネス)は、ハイレバレッジを信頼できる業者で使いたいというニーズを確実に満たせる海外FX業者です。

Exnessでは、一定条件を満たすと無制限レバレッジが利用できます。

無制限レバレッジによって、ワンコインでも1ロット以上のポジションをエントリーすることが可能です。

また、海外FX業者でも最大手クラスのExnessは、無制限レバレッジでいくら稼いでも不当に出金拒否されることはありません。

\レバレッジ無制限×超低スプレッド!/

海外FXの注意点についてよくある質問

- 海外FX業者を選ぶときの注意点としてはどのようなことがありますか?

-

海外FX業者は信頼性・安全性を見極めることが重要です。

まずは金融ライセンスの有無を確かめて、安心して取引できる環境かを確かめましょう。

また、海外FX業者はそれぞれで独自のルールを設けているため、細かい取引条件の違いなどについて注意する必要があります。

特に、スプレッドは取引コストとしてトレード成績に影響するので、確認しておきましょう。

- 海外FXのスプレッドとは何ですか? スプレッドが広いとどのような影響があるのですか?

-

スプレッドとは売値(Bid)と買値(Ask)の価格差のことです。

スプレッドが狭ければ取引コストが安くなり、逆にスプレッドが広いと取引コストが高くなります。

スキャルピングなどで取引回数が多くなる方は取引コストが増えるため、スプレッドの狭い業者を選ぶのがおすすめです。

- 海外FXでの取引ルールは何に注意すべきですか?

-

注意しておくべき取引ルールとしては、スキャルピングや両建てが可能かどうか、レバレッジ制限の有無、口座の通貨種類、入金・出金ルール、ロスカット水準などが挙げられます。

- 海外FX業者が金融ライセンスを持っていない場合、どのようなリスクがありますか?

-

日本の税法では、FX取引による利益は「雑所得」に分類され、その金額に応じて所得税が課せられます。

雑所得が20万円を超える場合、税金が課されます。

また、雑所得が200万円を超えると住民税も発生します。

なお、海外FXでの利益にかかる税率は所得によって段階的に上がり、所得税は5%から45%、住民税は10%です。

コメント